من يوم الى يوم تتصاعد الأسعار في الأسواق، بما يشعر المواطن أن لا ضوابط عملية للتضخم المتعدّد الأسباب، فيما النتيجة واحدة، متمثّلة بتراجع مؤلم في القدرة الشرائية، خصوصاً لذوي الدخل المحدود بالليرة اللبنانية. ومهما تعدّدت وتشابكت أسباب ارتفاع الأسعار، ثمة سبب رئيسي يتفاقم يوماً بعد يوم، ويتمثل بازدياد عرض الكتلة النقدية، وتحديداً السيولة المتداولة بالليرة اللبنانية، والتي تترافق مع انكماش النمو الاقتصادي، فتُترجم النتيجة بمزيد من التضخّم.. فكيف يتجّه النمو الاقتصادي ومعدّله نسبة الى الدين العام، وبالتزامن مع ازدياد الكتلة النقدية المتداولة؟

يشكّل النمو الاقتصادي المؤشر الرئيسي الذي يعكس منحى تطور الاقتصاد وازدهاره، حتى لو لم يكن كافياً لتظهير مستوى العيش في أي بلد، لأنّ ذلك يحتاج الى التطلّع أيضاً الى مؤشرات التنمية المستدامة، التي تشمل الركائز الثلاث الاقتصادية والاجتماعية والبيئية.. ويكفي لذلك النظر الى مسار معدّل النمو الاقتصادي في لبنان، حيث حتى في فترات تحقيق أعلى معدلات نمو لم يُترجَم ذلك تحسناً في المستوى الحياتي لناحية مثلاً تأمين التغطية الصحية الشاملة وضمان الشيخوخة والرعاية الاجتماعية للعاطلين من العمل وذوي الحاجات الخاصة والتيار الكهربائي المتواصل والمياه الصالحة بكميات كافية لكل المناطق، والبيئة النظيفة من معالجة النفايات الى مكافحة كل أنواع التلوث البري والبحري والجوي…

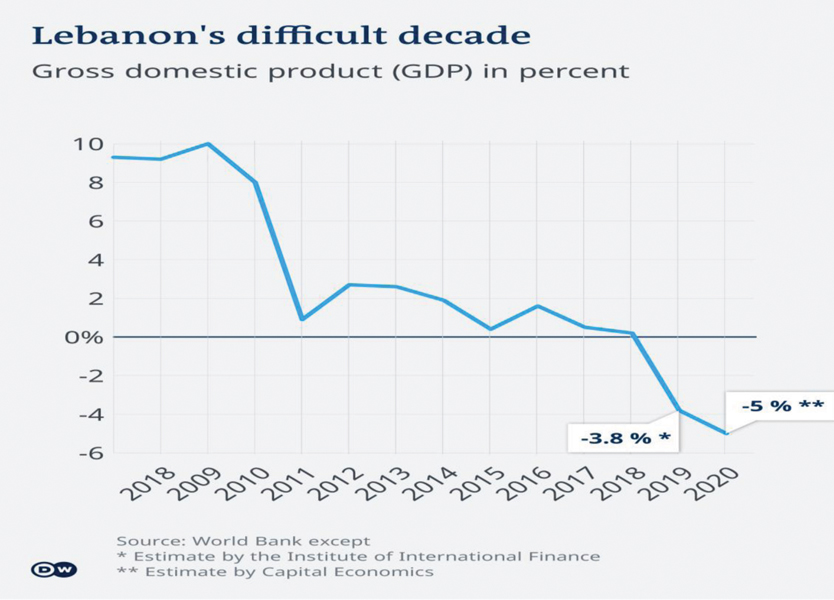

ويتبيّن تنامي نسبة الدين العام الى الناتج المحلي، التي ما لبثت أن انخفضت من حدود 180% عام 2006 الى 130% عام 2011 ، حتى عاود خطّه التصاعدي الذي تخطّى فيه حدود الـ 150% في نهاية العام 2018 ، وأكمل صعوداً مع تدهور الأوضاع عام 2019 بالتزامن مع تدهور معدل النمو من 8.25 % الى أقل من 1% للفترة عينها.. فيما كان الدين العام يكبر بحجم كرة الثلج التي تنمو بسرعة، تفوق بأضعاف نمو الناتج المحلي، مع تراكم العجز المالي السنوي وصعوبة التحكّم بمكونات الانفاق الذي معظمه جارٍ وتستحوذ خدمة الدين العام (أي الفائدة على الدين) بنحو اساسي على أكثر من 40%، وتلامس كذلك رواتب وأجور القطاع العام الـ40% من مجموع الإنفاق، وتبقى حصّة عجز الكهرباء نحو11%، فلا يبقى ما يُذكر للاستثمار العام…

كذلك ترتفع الدولرة التي نتجت من خيار حرّ في القطاع الخاص اللبناني، منذ تجربة التضخم وانهيار سعر الصرف في الثمانينات، والتي طاولت أخيراً دولرة جزء من الدين العام (حوالى ثلث الدين)، فضلاً عن اعتماد ربط سعر صرف الليرة بالدولار الأميركي ولو بنحو «عرفي» كون النصوص لا تدلّ الى تثبيت رسمي لسعر الصرف.. وذلك في ظل نظام إقتصادي حرّ يلتزم حرية حركة الرساميل ويتأثّر طبعاً بنتائج ميزان المدفوعات الذي يشمل الميزان التجاري من جهة (المعروف بعجزه التاريخي بين الصادرات المحدودة والواردات الطاغية التي تلبي أكثر من 80% من حاجاتنا الاستهلاكية) وميزان الرساميل (المعتمد عليه للتعويض من خلال استقطاب الرساميل الخارجية خصوصاً من المغتربين اللبنانيين والمستثمرين العرب والسياح المتعددين).

من هنا تتظهّر لنا خصوصية الاقتصاد اللبناني والقيود التي تكبّل حركته والتي تجعل منه نموذجاً خاصاً غير قابل للمقارنات مع سواه، قبل البحث في المعضلات التي ترهق نموّه أو تعقّد ديونه أو تُتعب جهازه المصرفي موضع البحث تحديداً.

أما مصرفياً، فإلى جانب الانغماس في الانكشاف على الدين السيادي للدولة وشهادات الايداع بالعملات الأجنبية، تواجه المصارف اللبنانية مخاطر إنعكاسات جمود النشاط الاقتصادي وتوقّف الطلب على التسليفات كما توقف تدفّق الرساميل من الخارج وزيادة الودائع في الداخل، بل من التوجّه المعاكس على تقليصها على يد أصحابها الى الحدّ الأدنى الممكن، إن من خلال السحوبات المستمرة بالدولار الميركي كما بالليرة اللبنانية أو من توجّه كثيرين الى ما يُعرف بأدوات الحماية من المخاطر عبر شراء الذهب أو الاستثمار العقاري، علماً أنّ لهذا الأخير إيجابيات كثيرة خصوصاً في تسييل عقارات كانت مجمّدة بفعل الأزمة، فيما أصحابها مديونون للمصارف ويهمّهم إطفاء أكبر جزء من دينهم ولو بشيكات مصرفية، بغض النظر عن إمكانية سحبها نقداً.

من هنا تفتح الأزمة الاقتصادية باب مخاطر القروض المتعثّرة لدى المصارف، والتي لا تقلّ أهمية عن مخاطر الانكشاف السيادي، مع الاشارة الى أنّ التسليفات المصرفية بالعملات الأجنبية للقطاع الخاص اللبنانية تبلغ نحو 32 مليار دولار، وتسعى تعاميم مصرف لبنان المركزي الى احتوائها، من خلال العمل على وضع سقوف على الفوائد الدائنة وخفض الفوائد المدينة بنحو مباشر، وتوجيه المصارف لإعادة هيكلة الديون المتعثّرة عبر إطالة الآجال، وإعادة النظر في الشروط، الى جانب الالتزام بالتعاميم الجديدة الصادرة عن المصرف المركزي، والتي تنصّ على خفض معدلات الفوائد…

كما أنّ الإجراءات الحالية، من ضبط حركة الرساميل بسبب الأزمة، في غياب نصّ قانوني جامع وضوابط موحّدة، جمّدت كلياً إقدام غير المقيمين وحتى المغتربين، عن إرسال التحاويل، لا بل أدّت الى قلق المقيمين على ودائعهم، إن كان بالعملات الأجنبية أو حتى بالليرة اللبنانية، مما يدفعهم يومياً الى نشاط مصرفي اتجاه واحد، هو سحب الأموال وتخزين الأوراق النقدية إن كان بالدولار أو حتى بالعملة الوطنية، ما ينسف النظام المصرفي ككل ويدفع في اتجاه الاقتصاد النقدي «cash economy»، فيضرب إمكانية استعادة المصارف دورها في التسليف، أياً كانت شروطها لافتقاد ثقة العملاء بإيداعها مدخراتهم.

ويبدو واضحاً أثر الأزمة ان لناحية الودائع أو التسليفات بالليرة اللبنانية كما بالدولار الأميركي في مصارف لبنان، كذلك يبدو ملحاً مراقبة معدلات مخاطرها السيادية من خلال رصد نسبة توظيفاتها بسندات الحزينة، ولا سيما منها سندات «اليوروبوند» وشهادات الايداع لدى المصرف المركزي، ولا سيما منها بالدولار الأميركي، من مجموع رساميلها الخاصة، للتأكّد من إمكانية أن يتحمّل المساهمون أي خطر إعادة هيكلة أو اقتطاع ديون الدولة، من دون الحاجة للجوء الى المودعين الكبار للمساهمة معهم…

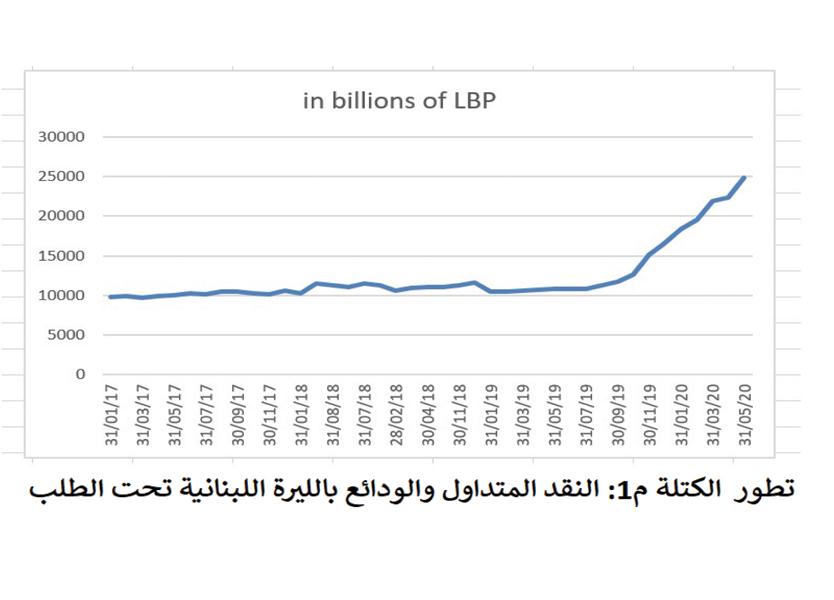

أما صلب الاشكالية، فلا يكمن فقط في تراجع النمو، بل في تنامي الكتلة النقدية والسيولة بمعدلات هائلة تنعكس تضخماً مفرطاً تدهور القدرة الشرائية للمواطنين، ولا سيما ذوي الدخل المحدود بالليرة اللبنانية. ويكفي لذلك الاشارة الى بيانات مصرف لبنان، التي تظهر الازدياد الهائل خصوصاً في حجم العملة الموضوعة في التداول والودائع تحت الطلب بالليرة اللبنانية بين تشرين الأول 2019 وأيار 2020.

والمعلوم إقتصادياً أنّ كل زيادة في السيولة المتداولة لا تتوافق مع نمو إقتصادي موازٍ ومن دون تغيير في سرعة تداول العملة، تُترجم بزيادة معدل الأسعار وضرب سعر صرف العملة الوطنية نسبة الى سائر العملات الأجنبية، ما يجعل الاستيراد أيضاً أغلى، فيتغذى أكثر مفعول التضخم…وهذا ما يحصل يومياً في لبنان ولو بنحو أكثر وضوحاً منذ تشرين الأول 2019 من دون معرفة الحدود الزمنية والكمية لهذه المؤشرات كما لانعكاساتها.

ومن المفيد الاشارة الى جملة العوامل المؤثرة في النمو الاقتصادي التي رصدها تقرير «بنك لبنان والمهجر»، والتي أشارت الى التراجع في الاستثمار وإنتاجية رأس المال منذ 2012-2013 بنحو ملحوظ مع تدهور مناخ الاستثمار. وفي هذا الصدد، من الضروري أن لا تركّز الإصلاحات على التحسين وسهولة ممارسة الأعمال التجارية فقط، ولكن يجب أولاً أن تتضمن أيضًا حوكمة أفضل للمؤسسات العامة بنحو حاسم، مما يستوجب بيئة سياسية مستقرة.

ـ ثانيًا، ثمة انعكاسات سلبية متراكمة لتوالي العجز في الموازنة العامة (بأكثر من 10% من الناتج المحلي الإجمالي في الآونة الأخيرة) نتيجة النفقات الجارية المفرطة (40% على الأجور والمعاشات وأكثر من 35% على الفوائد، أي خدمة الدين العام و11% لكهرباء لبنان) وهي بالطبع نفقات غير منتجة ولا مشجّعة للاستثمار.

ـ ثالثاً، لا بدّ من التنبّه الى دور الادخار الخاص في الاستثمار ،اذ تدخر الأُسر والشركات اللبنانية القليل نسبياً (ما يقرب من 7% من الناتج المحلي الإجمالي) خصوصاً مع توجّه الاقتصاد أكثر فأكثر نحو الاستهلاك المفرط، والذي يتخطى أحياناً كثيرة مردود الأُسر وتتمّ تغطيته ببطاقات الائتمان والقروض الشخصية…

– رابعاً، يبقى السبب الأهم من ذلك مرتبطاً بالموارد الخارجية المؤثرة بالمساهمات في النمو في الاقتصاد اللبناني، ما هو مثير للاهتمام، خصوصاً أنّه في حين تباطأت تدفقات رأس المال بنحو ملحوظ منذ عام 2012، فإنّ ما أبقى الوضع ثابتًا هو اللجوء الى الاحتياطيات الأجنبية في مصرف لبنان – وهو مورد خارجي آخر – مع تراكم عجز ميزان المدفوعات لأكثر من 18 مليار دولار منذ عام 2012… فيما احتياطيات المصرف المركزي من العملات الاجنبية تُستنزف يوماً بعد يوم.

ويبقى طبعاً على الدولة تنفيذ تدابير الإصلاح الأساسية الملحّة لتنشط النمو، بالاستناد الى ركائز الاقتصاد المحلية والموارد الكثيرة التي يتمتّع بها لبنان وتعطيه ميزات تفاضلية وقدرات تنافسية. كما من الضروري تقديم الحوافز لزيادة المدخرات (العامة والخاصة)، وتعزيز الصادرات، واستبدال الواردات، وبالتالي تجنّب الحاجة إلى مصادر تمويل خارجية أو تقليلها. وهذا مطلوب، خصوصاً في وقت أصبحت فيه أسواق رأس المال الدولية والإقليمية تزداد تنافسية… على أن يتركّز الجهد على تأمين معدّل نمو بالاستناد الى مصادر تمويل انواع إستثمارات ثابتة أو أكثر ثباتاً، خصوصاً في فترات الأزمات، كما بالتشديد على تحقيق معدّل نمو للاقتصاد أعلى من زيادة تنامي السيولة في الكتل النقدية، لتفادي انعكاسها مزيداً من التضخم وتضاؤل القدرة الشرائية والقدرة على إيفاء الديون…