منذ نقطة التحول الكبرى في السياسة النقدية في لبنان منذ التسعينيات، أظهرت خيارات مصرف لبنان مخاوف ملحوظة من إعادة إنتاج النمط الذي كان سائدًا في عام 1987، عندما تجاوز التضخم المفرط 487%، وانطلق مسار الدولرة كخيار حرّ للقطاع الخاص سعياً للحفاظ على قدرته الشرائية، ثم تراجع تدريجيًا مع السياسة النقدية التقييدية عام 1992. ومع تثبيت سعر الصرف منذ 1997، انتظر الجميع أن تتراجع الدولرة في تلك الفترة .. إلّا أنّ الدولرة الجزئية بقيت مرتفعة، ومع انفجار الأزمة المالية-النقدية-المصرفية في الربع الأخير من العام 2019 ازدادت أكثر لتلامس 80% من الودائع اليوم.. هل فعلاً كانت الدولرة ردة فعل اختيارية ازاء انهيار سعر الصرف في الثمانينيات؟ وبالتالي ما سرّ ثبات الدولرة رغم سنوات من تثبيت سعر الصرف؟ وأي خيارات ممكنة اليوم؟

في الثمانينيات، ترافق انهيار سعر الصرف الوطني مع ارتفاع سعر الدولار من 2.25 ليرة لبنانية عام 1972 إلى أكثر من 2850 ليرة عام 1992، قبل أن ينخفض تدريجياً، من نهاية عام 1992 حتى تمّ تثبيته عند 1507.5 ليرة منذ عام 1997… وذلك مع ارتفاع معدل دولرة الاقتصاد من حوالى 25% من الودائع عام 1972 إلى أكثر من 86% عام 1987، لينخفض تدريجياً الى حدود 67% في سنوات الاستقرار، ثم ارتفاعه ليصبح اليوم حوالى 80%.

إلّا انّ خصوصية الأزمة الحالية تختلف أيضًا عن الثمانينيات، إذ لم تعد دولرة الودائع تحمي أصحابها، بعد أن وظفت المصارف أكثر من ثلثيها بين الاكتتاب بسندات خزينة الدولة بالدولار والأوروبوند، واشترت بالجزء الأكبر شهادات إيداع مصرف لبنان بالدولار، لتعزيز إحتياطاته بالعملات الأجنبية… علماً أنّ الودائع بالدولار التي بلغت 120 مليار دولار، أي مرة ونصف من الناتج المحلي الإجمالي للبنان في بداية العام 2019 قبل اندلاع الأزمة، تراجعت الى حوالى 112 مليار دولار حالياً، بعد سحب المودعين كميات كبيرة منها بين شراء ذهب وتسديد ديون وشراء عقارات أو سيارات، وللاحتفاظ بالسيولة بالدولار والليرة، تحسباً للمزيد من شح النقد..

وكان القطاع المصرفي يحتفظ بـ 15 مليار دولار على شكل سندات يوروبوند، و 70 مليار دولار مع مصرف لبنان، بين احتياطي إلزامي على الودائع بالعملات الأجنبية (15% من الودائع بالعملات الأجنبية أو ما يقرب من 18 مليار دولار أميركي) وشهادات إيداع بالدولار (قدّرتها مؤسسة بلومبرغ بـ 52.8 مليار دولار)… بينما حمل مصرف لبنان سندات يوروبوند مقابل 5.7 مليارات دولار.

في العام 1987 كان الدولار متاحًا، وكان الطلب عليه يتزايد بسبب التضخم ، وكان سعره الرسمي يتزايد بالتوازي. في المقابل، اليوم الدولار غائب وسعره الرسمي ثابت والسوق الموازية تغذي التضخم … ولا يمكن تصور الخروج من الأزمة بما حدث عام 1992 باعتماد قرار تثبيت سعر الصرف ، لأنّ الدولارات اللازمة غير متوفرة هذه المرة.

في الثمانينيات، وافق المصرف المركزي والمصارف اللبنانية على اختيار القطاع الخاص اللبناني اعتماد الدولرة الجزئية وغير الرسمية، عن طريق الاختيار الحرّ للعملاء الاقتصاديين، الذين فقدوا الثقة في العملة الوطنية… ولم «تضفِ» السلطات النقدية الطابع الرسمي على استخدام الدولار كعملة وطنية لدفع الضرائب والرسوم وتنظيم إجراءات الإدارة العامة … إلّا أنّ مصرف لبنان أنشأ غرفة مقاصة للشيكات بالدولار وملأها ماكينات الصرف الآلي (ATM) عن طريق العملتين: الليرة اللبنانية والدولار الأميركي.

عملياً، من الطبيعي أن يكون معدّل الفائدة على الودائع بالعملة الوطنية أعلى من معدل الفائدة على الودائع بالدولار في البلد المدولر جزئياً، نظراً لفارق عامل المخاطرة، كذلك من الطبيعي أن يكون معدل الفائدة على الودائع بالدولار في البلد المدولر، أعلى مما هي عليه نفس الودائع بالدولار، لو تمّ توظيفها في أسواق أخرى خارجية أكثر استقراراً، نظراً لعامل المخاطرة في البلد المدولرة..

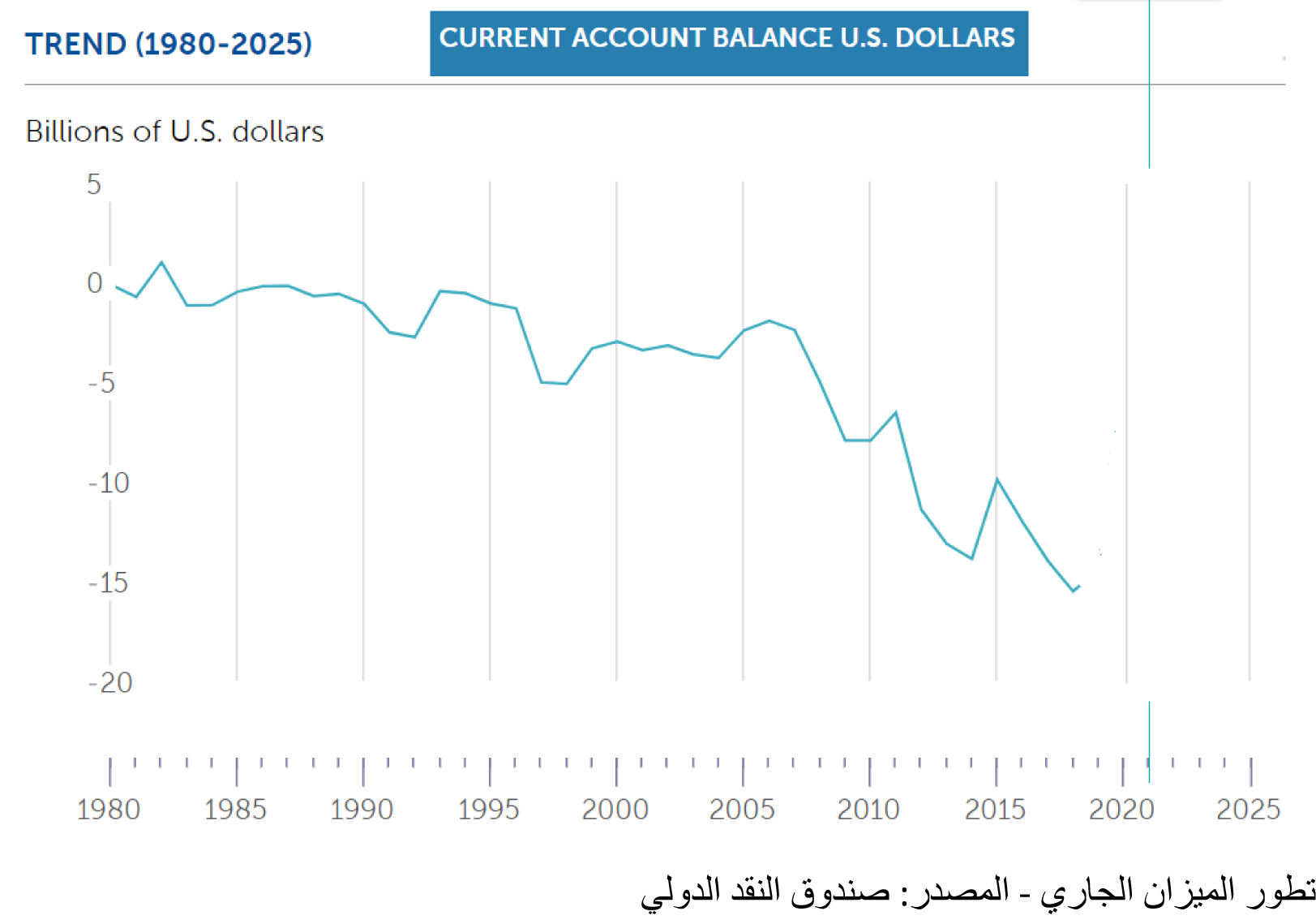

واذا كانت مبدئياً الدولرة الجزئية مفترقاً للاتجاه إما صوب استعادة الثقة بالعملة الوطنية أو الانغماس أكثر بالدولرة حدّ التخلّي عن العملة الوطنية أو السعي لنظام استقرار للعملة الوطنية، مربوط بتثبيت سعر الصرف، إما برط العملة الوطنية بالعملة الأجنبية أو باعتماد مجلس نقد أو مجلس مصرفي … ويُلاحظ أنّ لبنان عرف ثباتاً مرتفعاً في معدّلات الدولرة، على الرغم من مرور 22 سنة من تثبيت سعر الصرف بربط الليرة اللبنانية بالدولار… تراجع معدل الدولرة قليلاً ليعاود ارتفاعه مع كل فترة اهتزاز الاستقرار واضطرار المصرف المركزي لاستنفاد إحتياطه بالعملات الأجنبية، ومحاولة تأجيل انفجار الأزمة عبر «الهندسات المالية». هذه العمليات النقدية غير التقليدية خفّضت خدمة الدين للدولة، كون معدل الفائدة على اليوروبوند أقل مما هو على سندات الخزينة بالليرة. كما مكّنت الخزينة من الحصول على ضرائب تخطّت ملياراً ومئتي مليون ليرة (توازي 800 مليون دولار حينها) كضريبة 15% على مردود المصارف من هذه العمليات الاستثنائية، فضلاً عن استقطاب المزيد من الودائع بالدولار، وتوجيهها الى المصرف المركزي لزيادة احتياطه بالعملات الأجنبية.. في حين كانت الدولة تزيد «دولرة» دينها العام، عبر زيادة حصة اليوروبوند من مجموع دينها العام، في حين كان ميزان المدفوعات يراكم عجوزات متتالية منذ 2011، غطّتها مرحلياً الهندسات المالية في 2016-2017 لتعاود العجز ويكبر الفارق بين الودائع المتزايدة بالدولار من جهة وتراجع الموجودات بالدولار الأميركي من جهة أخرى..

في موازاة ذلك، كانت مؤسسات التصنيف الدولية (فيتش، موديز، وستاندرد أند بورز)، تخفّض أكثر فأكثر التصنيف السيادي للبنان، مما يعطي إشارة لحاملي اليوروبوند عن صعوبة السداد. وبالنسبة لسندات الخزينة بالعملة الوطنية يمكن تغطيتها، حتى في حال عجز الدولة عن السداد، عبر اللجوء الى طبع النقد في المصرف المركزي، كإجراء استثنائي في الحالات الطارئة، وتتحمّل البلاد التضخّم بعدها. أما بالنسبة لليوروبوند، فلا يمكن للمصرف المركزي المحلي طباعة الدولار الضروري لتسديدها، ولا الاستمرار الى ما لا نهاية باستنزاف احتياطه بالعملات الأجنبية .. الأمر الذي يؤدي بالدولة الى إعلان وقف السداد، كما حصل في نيسان 2020 عند العجز عن تأمين الدولار لإيفاء الاستحقاقات..

إذا كانت الدولرة الجزئية، على الرغم من ارتفاعها كما هو الحال في لبنان، تشكّل «وسيلة ملجأ» للعملاء الاقتصاديين من عدم استقرار قوتهم الشرائية، بعد تجربة تضخمية شديدة وانخفاض حاد في سعر صرف، قد يكون من الصعب إزالتها.. في حين يُعتبر إلغاء الدولرة بشكل تدريجي أمرًا ضروريًا لتجنّب مخاطر الدولرة الجزئية: خصوصاً مخاطر الملاءة المالية ومخاطر السيولة.

كما أنّ الدولرة جعلت أي أداة استقرار قائمة على ضبط عرض النقود بالليرة اللبنانية غير فعّالة، وأدّت إلى اعتماد الاستقرار القائم على تثبيت سعر الصرف، بالتدخّل المستمر لـ»دعم» سعر صرف العملة الوطنية. لكن الحفاظ على هذا «الاستقرار» كان يتطلب دائمًا توفير عنصر احتياطي العملات الأجنبية لمصرف لبنان، للحفاظ على هامش تدخّله في سعر الصرف في السوق، الأمر الذي تطلب جذب ما يكفي من الدولارات من الخارج، وتحقيق فائض في ميزان المدفوعات (من خلال مجموع فائض تقليدي في ميزان الرساميل، يفترض أن يعوّض عجز الميزان التجاري في بلد يستورد 80% من إستهلاكه).

من هنا، يتبيّن دور تدهور ميزان المدفوعات منذ عام 2011، والنفاد التدريجي لاحتياطيات العملات الأجنبية، ما أدّى إلى اندلاع الأزمة في تشرين الأول 2019، والانهيار الحاد بسعر الصرف، بعد السيطرة على السعر الرسمي إلى مستوى USD / LBP 1507.5 منذ عام 1997.

وهكذا، بعد 22 عامًا من تثبيت سعر الصرف، من خلال ربط الليرة اللبنانية بالدولار الأميركي، تشهد العملة الوطنية انخفاضًا جذريًا في قيمتها في سوق الصرف الموازي، مع توقف إمكانية تحويل العملة الوطنية إلى عملات أجنبية في القطاع المصرفي. ومرة أخرى، تفقد الليرة اللبنانية وظائفها الثلاث، وهي: وحدة الحساب والوسيط التجاري والاحتفاظ بالقيمة الشرائية، وهو ما يذكّرنا بتجربة الاستهلاك والتضخم المفرط في الثمانينيات. ومع ذلك، فإنّ الأزمة الحالية تتميز ببيانات أكثر خطورة وتعقيدًا، من تلك التي كانت موجودة في الثمانينيات. مع القلق من المنحى المعاكس، المتمثّل بإزالة قسرية للدولرة وفرض سحب الودائع المصرفية اللبنانية بالدولار الأميركي حصرياً بالليرة اللبنانية، كما يحصل اليوم، قبل اعتماد سعر صرف موحّد حفاظاً على قيمتها وفق معطيات السوق…

من هنا، وبعد سقوط نظام ربط الليرة اللبنانية بالدولار الأميركي على أساس التدّخل المستمر للمصرف المركزي للحفاظ على سعر صرف رسمي، لم يعد يأخذ في الاعتبار مجمل المؤشرات الماكرو اقتصادية، لا سيما منها ميزان المدفوعات، في ظل الدولرة الجزئية، ما يدعو للتطلّع صوب خيارات بديلة أكثر فعالية لاستعادة الاستقرار بالمعطيات الحالية.. فهل يكون الاتجاه صوب إلغاء ألزامي للدولرة أو العكس، الذهاب الى الدولرة الشاملة، أم الوقوف وسطياً أمام خيار مجلس النقد أو مجلس مصرفي مستقبلي، يساهم أيضاً في استعادة الثقة بالجهاز المصرفي ككل؟

د. سهام رزق الله