متابعة قراءة انفجار المرفأ يضرب “كعب أخيل” الاقتصاد اللبناني المكروب

أرشيف التصنيف: ازمة لبنان المالية

دائنو لبنان قلقون مع تقويض انفجار لخطط إعادة الهيكلة

بين زيادة الكتلة النقدية وتراجع النمو الإقتصادي: التضخم بلا حدود

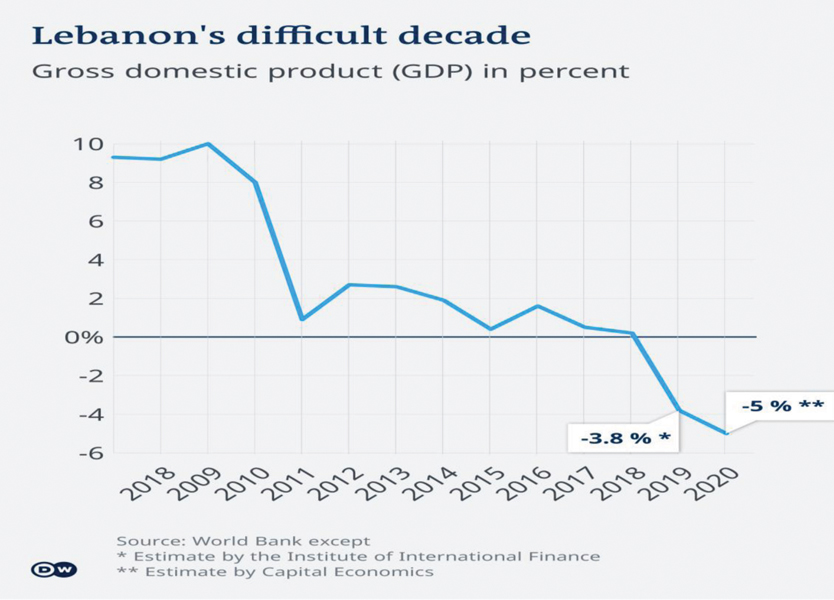

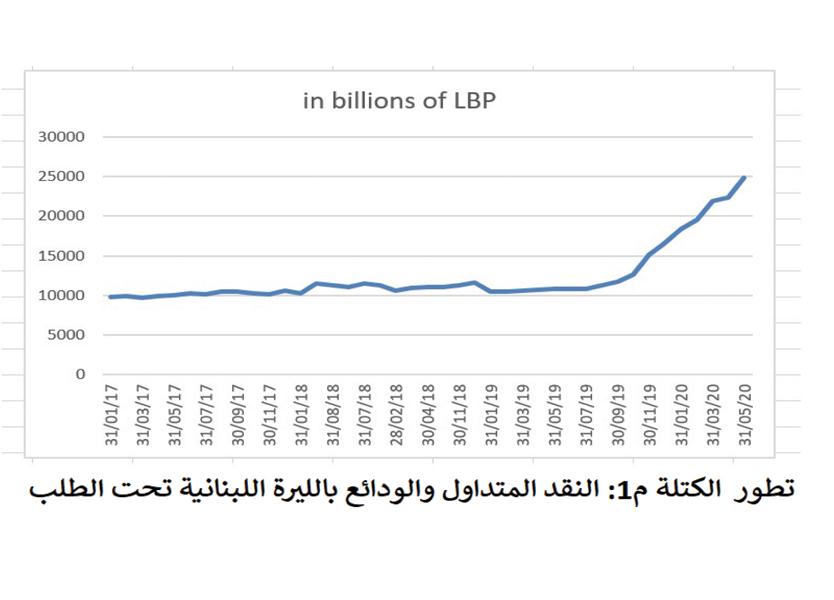

من يوم الى يوم تتصاعد الأسعار في الأسواق، بما يشعر المواطن أن لا ضوابط عملية للتضخم المتعدّد الأسباب، فيما النتيجة واحدة، متمثّلة بتراجع مؤلم في القدرة الشرائية، خصوصاً لذوي الدخل المحدود بالليرة اللبنانية. ومهما تعدّدت وتشابكت أسباب ارتفاع الأسعار، ثمة سبب رئيسي يتفاقم يوماً بعد يوم، ويتمثل بازدياد عرض الكتلة النقدية، وتحديداً السيولة المتداولة بالليرة اللبنانية، والتي تترافق مع انكماش النمو الاقتصادي، فتُترجم النتيجة بمزيد من التضخّم.. فكيف يتجّه النمو الاقتصادي ومعدّله نسبة الى الدين العام، وبالتزامن مع ازدياد الكتلة النقدية المتداولة؟

يشكّل النمو الاقتصادي المؤشر الرئيسي الذي يعكس منحى تطور الاقتصاد وازدهاره، حتى لو لم يكن كافياً لتظهير مستوى العيش في أي بلد، لأنّ ذلك يحتاج الى التطلّع أيضاً الى مؤشرات التنمية المستدامة، التي تشمل الركائز الثلاث الاقتصادية والاجتماعية والبيئية.. ويكفي لذلك النظر الى مسار معدّل النمو الاقتصادي في لبنان، حيث حتى في فترات تحقيق أعلى معدلات نمو لم يُترجَم ذلك تحسناً في المستوى الحياتي لناحية مثلاً تأمين التغطية الصحية الشاملة وضمان الشيخوخة والرعاية الاجتماعية للعاطلين من العمل وذوي الحاجات الخاصة والتيار الكهربائي المتواصل والمياه الصالحة بكميات كافية لكل المناطق، والبيئة النظيفة من معالجة النفايات الى مكافحة كل أنواع التلوث البري والبحري والجوي…

ويتبيّن تنامي نسبة الدين العام الى الناتج المحلي، التي ما لبثت أن انخفضت من حدود 180% عام 2006 الى 130% عام 2011 ، حتى عاود خطّه التصاعدي الذي تخطّى فيه حدود الـ 150% في نهاية العام 2018 ، وأكمل صعوداً مع تدهور الأوضاع عام 2019 بالتزامن مع تدهور معدل النمو من 8.25 % الى أقل من 1% للفترة عينها.. فيما كان الدين العام يكبر بحجم كرة الثلج التي تنمو بسرعة، تفوق بأضعاف نمو الناتج المحلي، مع تراكم العجز المالي السنوي وصعوبة التحكّم بمكونات الانفاق الذي معظمه جارٍ وتستحوذ خدمة الدين العام (أي الفائدة على الدين) بنحو اساسي على أكثر من 40%، وتلامس كذلك رواتب وأجور القطاع العام الـ40% من مجموع الإنفاق، وتبقى حصّة عجز الكهرباء نحو11%، فلا يبقى ما يُذكر للاستثمار العام…

كذلك ترتفع الدولرة التي نتجت من خيار حرّ في القطاع الخاص اللبناني، منذ تجربة التضخم وانهيار سعر الصرف في الثمانينات، والتي طاولت أخيراً دولرة جزء من الدين العام (حوالى ثلث الدين)، فضلاً عن اعتماد ربط سعر صرف الليرة بالدولار الأميركي ولو بنحو «عرفي» كون النصوص لا تدلّ الى تثبيت رسمي لسعر الصرف.. وذلك في ظل نظام إقتصادي حرّ يلتزم حرية حركة الرساميل ويتأثّر طبعاً بنتائج ميزان المدفوعات الذي يشمل الميزان التجاري من جهة (المعروف بعجزه التاريخي بين الصادرات المحدودة والواردات الطاغية التي تلبي أكثر من 80% من حاجاتنا الاستهلاكية) وميزان الرساميل (المعتمد عليه للتعويض من خلال استقطاب الرساميل الخارجية خصوصاً من المغتربين اللبنانيين والمستثمرين العرب والسياح المتعددين).

من هنا تتظهّر لنا خصوصية الاقتصاد اللبناني والقيود التي تكبّل حركته والتي تجعل منه نموذجاً خاصاً غير قابل للمقارنات مع سواه، قبل البحث في المعضلات التي ترهق نموّه أو تعقّد ديونه أو تُتعب جهازه المصرفي موضع البحث تحديداً.

أما مصرفياً، فإلى جانب الانغماس في الانكشاف على الدين السيادي للدولة وشهادات الايداع بالعملات الأجنبية، تواجه المصارف اللبنانية مخاطر إنعكاسات جمود النشاط الاقتصادي وتوقّف الطلب على التسليفات كما توقف تدفّق الرساميل من الخارج وزيادة الودائع في الداخل، بل من التوجّه المعاكس على تقليصها على يد أصحابها الى الحدّ الأدنى الممكن، إن من خلال السحوبات المستمرة بالدولار الميركي كما بالليرة اللبنانية أو من توجّه كثيرين الى ما يُعرف بأدوات الحماية من المخاطر عبر شراء الذهب أو الاستثمار العقاري، علماً أنّ لهذا الأخير إيجابيات كثيرة خصوصاً في تسييل عقارات كانت مجمّدة بفعل الأزمة، فيما أصحابها مديونون للمصارف ويهمّهم إطفاء أكبر جزء من دينهم ولو بشيكات مصرفية، بغض النظر عن إمكانية سحبها نقداً.

من هنا تفتح الأزمة الاقتصادية باب مخاطر القروض المتعثّرة لدى المصارف، والتي لا تقلّ أهمية عن مخاطر الانكشاف السيادي، مع الاشارة الى أنّ التسليفات المصرفية بالعملات الأجنبية للقطاع الخاص اللبنانية تبلغ نحو 32 مليار دولار، وتسعى تعاميم مصرف لبنان المركزي الى احتوائها، من خلال العمل على وضع سقوف على الفوائد الدائنة وخفض الفوائد المدينة بنحو مباشر، وتوجيه المصارف لإعادة هيكلة الديون المتعثّرة عبر إطالة الآجال، وإعادة النظر في الشروط، الى جانب الالتزام بالتعاميم الجديدة الصادرة عن المصرف المركزي، والتي تنصّ على خفض معدلات الفوائد…

كما أنّ الإجراءات الحالية، من ضبط حركة الرساميل بسبب الأزمة، في غياب نصّ قانوني جامع وضوابط موحّدة، جمّدت كلياً إقدام غير المقيمين وحتى المغتربين، عن إرسال التحاويل، لا بل أدّت الى قلق المقيمين على ودائعهم، إن كان بالعملات الأجنبية أو حتى بالليرة اللبنانية، مما يدفعهم يومياً الى نشاط مصرفي اتجاه واحد، هو سحب الأموال وتخزين الأوراق النقدية إن كان بالدولار أو حتى بالعملة الوطنية، ما ينسف النظام المصرفي ككل ويدفع في اتجاه الاقتصاد النقدي «cash economy»، فيضرب إمكانية استعادة المصارف دورها في التسليف، أياً كانت شروطها لافتقاد ثقة العملاء بإيداعها مدخراتهم.

ويبدو واضحاً أثر الأزمة ان لناحية الودائع أو التسليفات بالليرة اللبنانية كما بالدولار الأميركي في مصارف لبنان، كذلك يبدو ملحاً مراقبة معدلات مخاطرها السيادية من خلال رصد نسبة توظيفاتها بسندات الحزينة، ولا سيما منها سندات «اليوروبوند» وشهادات الايداع لدى المصرف المركزي، ولا سيما منها بالدولار الأميركي، من مجموع رساميلها الخاصة، للتأكّد من إمكانية أن يتحمّل المساهمون أي خطر إعادة هيكلة أو اقتطاع ديون الدولة، من دون الحاجة للجوء الى المودعين الكبار للمساهمة معهم…

أما صلب الاشكالية، فلا يكمن فقط في تراجع النمو، بل في تنامي الكتلة النقدية والسيولة بمعدلات هائلة تنعكس تضخماً مفرطاً تدهور القدرة الشرائية للمواطنين، ولا سيما ذوي الدخل المحدود بالليرة اللبنانية. ويكفي لذلك الاشارة الى بيانات مصرف لبنان، التي تظهر الازدياد الهائل خصوصاً في حجم العملة الموضوعة في التداول والودائع تحت الطلب بالليرة اللبنانية بين تشرين الأول 2019 وأيار 2020.

والمعلوم إقتصادياً أنّ كل زيادة في السيولة المتداولة لا تتوافق مع نمو إقتصادي موازٍ ومن دون تغيير في سرعة تداول العملة، تُترجم بزيادة معدل الأسعار وضرب سعر صرف العملة الوطنية نسبة الى سائر العملات الأجنبية، ما يجعل الاستيراد أيضاً أغلى، فيتغذى أكثر مفعول التضخم…وهذا ما يحصل يومياً في لبنان ولو بنحو أكثر وضوحاً منذ تشرين الأول 2019 من دون معرفة الحدود الزمنية والكمية لهذه المؤشرات كما لانعكاساتها.

ومن المفيد الاشارة الى جملة العوامل المؤثرة في النمو الاقتصادي التي رصدها تقرير «بنك لبنان والمهجر»، والتي أشارت الى التراجع في الاستثمار وإنتاجية رأس المال منذ 2012-2013 بنحو ملحوظ مع تدهور مناخ الاستثمار. وفي هذا الصدد، من الضروري أن لا تركّز الإصلاحات على التحسين وسهولة ممارسة الأعمال التجارية فقط، ولكن يجب أولاً أن تتضمن أيضًا حوكمة أفضل للمؤسسات العامة بنحو حاسم، مما يستوجب بيئة سياسية مستقرة.

ـ ثانيًا، ثمة انعكاسات سلبية متراكمة لتوالي العجز في الموازنة العامة (بأكثر من 10% من الناتج المحلي الإجمالي في الآونة الأخيرة) نتيجة النفقات الجارية المفرطة (40% على الأجور والمعاشات وأكثر من 35% على الفوائد، أي خدمة الدين العام و11% لكهرباء لبنان) وهي بالطبع نفقات غير منتجة ولا مشجّعة للاستثمار.

ـ ثالثاً، لا بدّ من التنبّه الى دور الادخار الخاص في الاستثمار ،اذ تدخر الأُسر والشركات اللبنانية القليل نسبياً (ما يقرب من 7% من الناتج المحلي الإجمالي) خصوصاً مع توجّه الاقتصاد أكثر فأكثر نحو الاستهلاك المفرط، والذي يتخطى أحياناً كثيرة مردود الأُسر وتتمّ تغطيته ببطاقات الائتمان والقروض الشخصية…

– رابعاً، يبقى السبب الأهم من ذلك مرتبطاً بالموارد الخارجية المؤثرة بالمساهمات في النمو في الاقتصاد اللبناني، ما هو مثير للاهتمام، خصوصاً أنّه في حين تباطأت تدفقات رأس المال بنحو ملحوظ منذ عام 2012، فإنّ ما أبقى الوضع ثابتًا هو اللجوء الى الاحتياطيات الأجنبية في مصرف لبنان – وهو مورد خارجي آخر – مع تراكم عجز ميزان المدفوعات لأكثر من 18 مليار دولار منذ عام 2012… فيما احتياطيات المصرف المركزي من العملات الاجنبية تُستنزف يوماً بعد يوم.

ويبقى طبعاً على الدولة تنفيذ تدابير الإصلاح الأساسية الملحّة لتنشط النمو، بالاستناد الى ركائز الاقتصاد المحلية والموارد الكثيرة التي يتمتّع بها لبنان وتعطيه ميزات تفاضلية وقدرات تنافسية. كما من الضروري تقديم الحوافز لزيادة المدخرات (العامة والخاصة)، وتعزيز الصادرات، واستبدال الواردات، وبالتالي تجنّب الحاجة إلى مصادر تمويل خارجية أو تقليلها. وهذا مطلوب، خصوصاً في وقت أصبحت فيه أسواق رأس المال الدولية والإقليمية تزداد تنافسية… على أن يتركّز الجهد على تأمين معدّل نمو بالاستناد الى مصادر تمويل انواع إستثمارات ثابتة أو أكثر ثباتاً، خصوصاً في فترات الأزمات، كما بالتشديد على تحقيق معدّل نمو للاقتصاد أعلى من زيادة تنامي السيولة في الكتل النقدية، لتفادي انعكاسها مزيداً من التضخم وتضاؤل القدرة الشرائية والقدرة على إيفاء الديون…

خمسة أشهر قبل الانتقال الى مشهد آخر

خمسة أشهر مفصلية تقرّر مصير اللبنانيين لسنوات طويلة الى الامام. ما سيُرسم في هذه الاشهر المتبقية من 2020 سيكون بمثابة خريطة طريق للسنوات العشر المقبلة، وربما أكثر، وفق ما قد يستجدّ من تطورات في المشهد الاقليمي.

في الايام القليلة الماضية تتردّد «نغمة» مفادها أن لا خوف من المجاعة أو انقطاع المحروقات وغياب الكهرباء، لأنّه في اللحظة التي يعلن فيها مصرف لبنان انّ الاموال الاحتياطية نضبت، وانّه لم يعد قادراً على فتح اعتمادات لاستيراد المواد الاستراتيجية مثل الطحين والمحروقات، سوف تتدفق الى لبنان المواد الغذائية الاساسية بالإضافة الى المحروقات من ايران، عبر الحدود السورية. طبعاً، في حال المجاعة، سيكون اللبناني مرحِّباً وممتناً لأي مساعدة تُبعِد عنه هذه الكأس، سواء تدفقت هذه المواد من ايران، ام من دول اخرى صديقة، بهدف قطع الطريق على الجمهورية الاسلامية للسيطرة على لبنان بواسطة الغذاء. لكن، اذا وصلنا الى هذا الواقع يكون البلد قد انتهى واقعياً، وعلينا أن نتوقّع سنوات طويلة عجاف، لن تكون الحياة خلالها تشبه لبنان الذي عرفناه.

الى الوضع المعيشي القاسي، ستتوالى المآسي التي تتزامن في العادة مع ظروف مماثلة، مثل الانهيار التام لسعر صرف العملة الوطنية، حيث يصبح سعر الدولار بلا سقف تقريباً، وتُصاب المؤسسات في القطاع الخاص بمزيد من الانهيارات، وترتفع أعداد العاطلين من العمل الى مستويات مرعبة، ويتحوّل المشهد المجتمعي الى مشهد اسود ومضطرب، مع ما قد يرافق ذلك من ارتفاع منسوب الجرائم والسرقات على أنواعها…

بصرف النظر عن نظريات المؤامرة التي تعتبر ان ما يجري مُخطّط له، ويهدف الى تسهيل مهمة ضمّ لبنان رسمياً الى محور الممانعة، أو النظرية المضادة التي تتحدث عن مؤامرة لإخضاع «حزب الله» من خلال إخضاع اللبنانيين، لحثهم على الوقوف في وجه الحزب، فانّ ما هو مؤكّد أنّ البلد لا يزال يمتلك الفرصة للنجاة، ولو بأضرار لا بدّ منها، لأنّ الخسارة وقعت، ولا مجال للعودة الى الوراء.

الفرصة المتاحة اليوم، ترتبط بالاتفاق على خطة انقاذية للعودة الى صندوق النقد في أسرع وقت، والاتفاق على برنامج مساعدة. وعلى عكس ما يعتقده البعض، المشكلة ليست في توحيد أرقام الخسائر، ولا حتى في توزيع هذه الخسائر، بقدر ما تكمن في الإفادة من الظرف الضاغط، لإلزام الدولة بتأسيس صندوق سيادي لإدارة موجودات القطاع العام. هذا الوضع المأساوي القائم حالياً، ينبغي ان يشكّل فرصة ذهبية لتحقيق ما عجز عنه اللبنانيون لسنوات طويلة في وقف الهدر والفساد ونهب المال العام، حتى وصل البلد الى الإفلاس.

ولا حاجة الى التذكير بأهمية الصناديق السيادية في العالم التي تؤمّن ارباحاً متراكمة للشعوب والدول، وفي مقدّمها صندوق النروج الذي تجاوزت قيمته التريليون دولار، بالاضافة الى كل الصناديق السيادية والتي تحقق نسب ايرادات مُرضية.

لا يختلف اثنان على أنّ املاك وموجودات الدولة ومؤسساتها تُدار بشكل سيئ، ويختلط في ادارتها الفساد بالإهمال بقلة الضمير، بما ينتج قحطاً في المداخيل للخزينة. بالاضافة الى انّ قسماً من املاك الدولة يهيمن عليه افراد ومجموعات انطلاقاً من «أنّ المال السايب يعلّم الناس الحرام». وبالتالي، قد تكون الكارثة المالية التي حلّت بالبلد مناسبة لإنقاذ موجودات الدولة، من خلال احصائها وتقدير قيمتها ووضعها تحت ادارة رشيدة يشارك في القسم الاكبر منها القطاع الخاص. واذا تمّ التعاطي مع هذا الموضوع بجدّية واحترافية، وتمّ تسليم دفة القيادة الى الأدمغة اللبنانية المُبدعة في مجال ادارة الاستثمارات حول العالم، وبالتعاون مع الخبرات الأجنبية، وتمّ الانضمام الى المنتدى الدولي للصناديق السيادية، International Forum for Sovereign Wealth Funds (IFSWF) فإنّ المداخيل التي يمكن تأمينها ستكون كفيلة بتشكيل نواة صلبة في خطة الخروج من النفق، وصولاً الى مرحلة التعافي.

ما تحققه استثمارات الصناديق السيادية ينبغي ان يشجّع على سلوك هذه الطريق. والمعدل الوسطي للايرادات يصل الى 8 في المئة سنوياً، بما يعني انّ موجودات الدولة، واذا افترضنا انّ قيمتها تصل الى 40 مليار دولار، قد تدرّ على الخزينة حوالى 3,6 مليارات دولار سنوياً.

طبعاً، الى جانب الاستثمار المجدي للموجودات، ينبغي التركيز على نقل ادارة المؤسسات الرسمية الى ادارة مختلطة بين القطاع الخاص والعام، لخفض منسوب الهدر والفساد، وإدخال عقلية عصرية مختلفة تنقل الادارة من مكان الى مكان آخر مختلف تماماً.

خمسة أشهر تقريباً تفصلنا عن مرحلة الانتقال الى مشهد آخر. اذا استهلكنا ما تبقّى من العام 2020 بالطريقة نفسها التي استهلكنا فيها الاشهر الخمسة الماضية منذ اعلان «الافلاس» في مطلع آذار الماضي، ستكون الكارثة مُرعبة، وما نعتبره حالياً وضعاً مأساوياً قد نترحّم عليه، ونشتهي العودة الى مندرجاته، مقارنة بما قد نعانيه بعد انقضاء فترة الفرصة الأخيرة.

انطوان فرح

لهذه الأسباب يجب الكشف عن عقد «لازارد»

قفز اسم «لازارد» الى الواجهة في الايام القليلة الماضية، بعدما تبيّن أنّ دور الشركة أساسي في تقرير مصير اللبنانيين، طالما أنّها صاحبة الربط والحل في ملف الخطة الإنقاذية الموحّدة التي يُعمل عليها للعودة الى طاولة المفاوضات مع صندوق النقد. لكن اسئلة كثيرة بدأت ترتسم في الاجواء، تتمحور حول مصلحة البلد في وضع مصيره بين أيدي شركة مالية.

يمكن القول، انّ الاسبوع الماضي كان اسبوع «لازارد»(Lazard) بامتياز. وقد أصبح اسم هذه الشركة المالية يتردّد على كل لسان، ودخل في قاموس المصطلحات الجديدة الى جانب مصطلحات اخرى اقتحمت حياة اللبنانيين ولم تكن مألوفة قبل الأزمة، مثل هيركات (Haircut)، بيل إن (Bail in) ، بيل أوت (Bail out)، وفورنسيك أوديت (Forensic audit) التي يستخدمها المسؤولون في مواقع القرار، تماماً كما يردّدها الناس في الشارع.

وبصرف النظر عن المواقف المتضاربة من «لازارد»، والانقسام الداخلي في شأن تقييم أعمالها، واذا ما كانت تخدم المصلحة اللبنانية، كما يصرّ مسؤولون ومستشارون حكوميون على التأكيد، ام تحوّلت عنصراً مُعرقلاً للإنقاذ، كما تقول المصارف، ويدعمها في هذا الرأي ضمناً فريق كبير في المجلس النيابي اللبناني ومصرف لبنان، فقد بات واضحاً، انّ «لازارد» أعاقت التوصّل الى تفاهم مشترك بين الاطراف اللبنانية المعنية (الحكومة، المجلس النيابي، مصرف لبنان، المصارف)، للخروج بخطة موحّدة تُعرض على صندوق النقد للتفاوض.

رداً على سؤال لماذا ترفض «لازارد» اقتراحات تعديل ارقام الخسائر، ومقاربات أقل حدّة في معالجة هذه الخسائر، وتصرّ على الـ«هيركات»، يقول المتحمسون في لبنان للشركة، انّ الرفض نابع من حرفيتها (professionalism) وقناعتها بأنّها الطريقة الأفضل للتعافي وعدم المماطلة في اطالة أمد الأزمة.

في المقابل، يستدعي موقف «لازارد» التدقيق أيضاً، لأننا لا نتحدث هنا عن مجرد صفقة قد نخرج منها رابحين أو خاسرين، بل يتعلّق الأمر بمصير شعب وبلد. وبالتالي، يستحق الوضع، المزيد من التعمّق والتمحيص للتأكّد من الخيارات المثلى للإنقاذ.

وعليه، هناك مجموعة من الاسئلة تحتاج اجابات واضحة ليُبنى على الشيء مقتضاه، لكنها تنطلق في مجملها من سؤال أساسي واحد: لماذا تمّ تغيير طبيعة مهمة «لازارد» من مستشار مالي في المفاوضات مع حاملي «اليوروبوند»، الى مستشار مسؤول عن وضع خطة التعافي للدولة؟ وقد بدأ يتبيّن، انّ الحكومة غير قادرة على تجاوز رأي «لازارد» في الخطة، بمعنى انّه لو توافقت الحكومة مع المجلس النيابي والمصارف، لا تستطيع ان تفرض خطتها لأنّ «لازارد» تمتلك حق الفيتو!

من أين حصلت «لازارد» على هذا الحق؟

هنا، تبرز أهمية الكشف على طبيعة العقد الذي وقّعته الحكومة اللبنانية مع هذه الشركة. هذا العقد لا يزال سرّياً، ولم يتمّ الكشف عن تفاصيله، وهذا الغموض يثير الريبة والشكوك. والامر لا يتعلق هنا بحجم المبلغ الذي ستدفعه الحكومة مقابل خدمات «لازارد»، بل بنوعية العقد وتشعباته التي قد تجعل من الدولة اللبنانية في موقف ضعيف.

من المعروف انّ العقود مع شركات مالية عالمية متخصصة تتمّ وفق اتفاقات مختلفة. بعضها يتضمّن بدلاً مالياً محدّداً لمهمة محدّدة. عقود أخرى تشمل الدفع المُقسَّط المسبق (retainer fee) مع الحصول على عمولة بعد انجاز العمل. وهناك عقود تتضمّن العمولة فقط.

في العادة، تختار الدول نوعية العقد استناداً الى المهمة التي تريد من شركة مالية انجازها.

على سبيل المثال، اذا كان الامر يتعلق بإعادة هيكلة دين لمبلغ محدّد، كما هي حال «اليوروبوند» في لبنان، يمكن دفع مستحقات ثابتة مع عمولة، على اعتبار انّ حجم العمولة تكون معروفة مسبقاً. لكن عندما يكون المبلغ غير مُحدّد مسبقاً، ويمكن ان يكبر أو يصغر وفق الظروف، من باب الأجدى في هذا الوضع أن يتمّ تحاشي العمولة، والاتجاه نحو مبلغ محدّد ولو كان مرتفعاً، لكي لا تكون هناك مفاجآت لاحقاً، ولكي لا يكون هناك تضارب مصالح (intrest confict)، بحيث أنّ من مصلحة الشركة المالية تكبير حجم الخسائر التي تحتاج اعادة هيكلة بهدف تكبير ارباحها في العملية.

في الحالة اللبنانية، من غير المعروف بعد، ما هي نوعية العقد المُبرم مع «لازارد». لكن تماهى الى سمع البعض، انّ العقد لا يتضمّن مبلغاً محدّداً، بل يرتكز فقط على العمولة. ومن المعروف انّ الشركات في حجم «لازارد» تتقاضى نسبة 5 نقاط اساس (Basis points) من مجموع المبلغ الذي تتقرّر إعادة هيكلته. وهذا يعني وفق الخطة الحكومية التي تبيّن أنّ «لازارد» شاركت بفعالية في صوغها، والتي تقدّر الخسائر التي تحتاج إعادة هيكلة بحوالى 95 مليار دولار، ستتقاضى من الحكومة اللبنانية حوالى 50 مليون دولار! هذا، من دون ذكر العمولة على المساهمة في تأمين التمويل ( financing fees). بمعنى، اذا كان عقد «لازارد» ينصّ على مساعدة الحكومة في تأمين تمويل خطة التعافي من صندوق النقد، أو من أي مصدر آخر، سوف تتقاضى «لازارد» عمولة اكبر بكثير من 5 نقاط أساس، على المبلغ الذي سيتمّ تأمينه لتمويل الخطة. كذلك من غير المعروف ما هي البنود الجزائية الواردة في العقد، في حال قرّرت الحكومة فك ارتباطها بالشركة. وهناك قلق حيال هذه النقطة بسبب تمسّك الحكومة بعدم إغضاب «لازارد»، بما يفسّره البعض بأنّ البند الجزائي للتراجع عن العقد مُكلف جداً، أو أنّ الحماسة نابعة من سبب آخر، يرتبط بعمولة يأمل البعض الحصول عليها لاحقاً.

هذا الغموض الذي يحوط بطبيعة عقد «لازارد» لم يعد غموضاً بنّاءً، وحان الوقت لكشف الحقائق امام الرأي العام، لإزالة أي شبهة أو التباس، خصوصا انّ قانون الحق في الوصول الى المعلومات قائم، وسيكون من المفيد افتتاح تطبيقه بهذا الموضوع الحيوي والحساس.

انطوان فرح.

إعادة الهيكلة أمر مُكلف لكن لا بدّ منها

تبدو الأزمة المالية وكأنها عصيّة على المعالجة، حتى الآن على الأقل. لكنّ الحلول ليست مستحيلة، وهناك نماذج كثيرة في اكثر من دولة وقعت ثم نجحت في النهوض مجدداً. الشرط الوحيد للخلاص يرتبط بتوفّر إرادة وإدارة سياسية فاعلة تستطيع أن تأخذ القرارات الصائبة في الوقت المناسب.

قد يكون المخرج الوحيد لأزمة تفاقمت حتى بلغت حدود اللامعقول وشعب لم يعد يرى كيف يمكن أن تكون النهاية إلّا من خلال إعادة الهيكلة. فديوننا فاقت الـ180 بالمئة من الناتج المحلي بحسب تقرير صندوق النقد الدولي للعام 2018. وتخلّفنا عن سداد ديوننا من مستحقات اليوروبوندز، وكانت في وقتها ضرورية لا سيما أنّ البنك المركزي بحاجة ماسّة الى هذه المبالغ من أجل تأمين الحاجات الأولية للبنان.

ويتلخص الوضع اليوم كالتالي: إنهيار العملة، محادثات مع صندوق النقد الدولي متعثرة وقطاع مصرفي أقلّ ما يقال فيه انه يعاني أزمة معقدة، وحكومة عاجزة عن القيام بأية خطوة الى الأمام الأمر الذي يجعلنا حتماً في الهوة. وللذين يراهنون على الشرق، نؤكد أن لا الشرق ولا الغرب باتا ينفعان.

في الواقع، إنّ التخلّف عن الدفع وحده ليس بهذه الخطورة، فالعديد من الدول تخلفت سابقاً عن الدفع ومن بينها أوكرانيا في العام 1999، وأعادت هيكلة ديونها في العام 2015 وعادت الى الأسواق المالية العالمية. كذلك فعلت الأرجنتين، وبعد مفاوضات حثيثة مع صندوق النقد تمكنت من العودة الى الأسواق.

إلّا أنّ الأمر يختلف في لبنان، والقضية لا تتعلق بالتخلف عن الدفع وحده إنما تَخطّت الأمور هذه المرحلة. ومن الطبيعي أنّ المصارف تأثرت مباشرة بالأزمة، لا سيما أنها انخرطت في «اللعبة» حتى النهاية. ومن العواقب المتوقعة إعادة الهيكلة، لا سيما أنها خسرت ما قيمته 10 مليارات دولار من الودائع. وعلى الدولة أوّلاً بأول أن تحارب التهرّب الضريبي وتحسّن الجباية وتسعى الى الخصخصة، فضلاً عن إعادة هيكلة الدين، الأمر الذي سوف يكون ذات تأثير كبير على المصارف، علماً أنّ المصارف كانت عصب الاقتصاد اللبناني والقطاع الأنجح. وإذا كان لا بد من اقتطاع من الودائع، فيجب أن تكون على الودائع الكبيرة جداً، لئلّا تخلق أزمة اجتماعية اضافية. بمعنى آخر، ينبغي التركيز على الطبقة الثرية جداً، والتي تستطيع ان تتحمّل الاقتطاع.

بحسب أحد مسؤولي الـ IIF، اذا استمر الاضطراب السياسي لفترة طويلة، ومع عدم دعم الدول المانحة خلال الأشهر القادمة، قد تتدهور الحالة الاقتصادية أكثر فاكثر، وكذلك الاحتياطي الأجنبي في البنك المركزي، وهذا الأمر سوف يخلق مضاعفات جمة اقتصادياً واجتماعياً. وموقف صندوق النقد الدولي من هذا كله واضح وصريح، كونه يريد أن يعلم أقلّه مع من يتفاوض، ويريد أن يلمس جدية المفاوض وقدرته على أخذ القرار والسير بالاصلاحات الموعودة قبل أن يقدّم أي دعم. والبعض يتحدث هنا عن 10 مليارات دولار (وهو رقم طموح لعدم ثقة المانحين الدوليين بالحكومة).

لذلك، قد يكون المدخل الوحيد لمعالجة هذه الأزمة هو التفاوض مع صندوق النقد الدولي، وهو الوحيد القادر على تشجيع الدول المانحة الأخرى على المساهمة في تمويل الانقاذ. والأمر ليس بالغريب، وقد حصل سابقاً مع اليونان حيث رفضت أنجيلا ميركل دعم اليونان إلّا بوجود صندوق النقد الدولي وبحسب شروطه.

الهدف من المفاوضات، كما تؤكد متحدثة بإسم الصندوق، هو التوصّل الى إطار شامل يساعد لبنان على معالجة الظروف الاقتصادية والاجتماعية الصعبة واستعادة الاستدامة والنمو. ولن يلتزم الصندوق ولا الدول المانحة أية مساعدة قبل التزام الطرف اللبناني بالاصلاحات ومكافحة الفساد السياسي المستشري.

والسؤال الذي يطرح نفسه اليوم هل إعادة هيكلة المصارف اللبنانية قادرة على ضمان أموال المودعين، لا سيما أنّ إعادة الهيكلة تتطلب اعادة رسملة وإعادة هيكلة الدين الخارجي الأمر الذي يتطلّب اتفاقاً مع المستثمرين الخارجيين حَمَلة اليوروبوندز. كلها أمور مكلفة ورساميل المصارف سوف يتدنى حتماً، ومن المستحيل ان يحصل الانقاذ من دون خطة خارجية قد تكون، بحسب ناصر السعيدي، بكلفة 25 إلى 30 مليار دولار، فضلاً عن إعادة تقييم اصول المصارف وغيرها من الموجودات.

الأمر الأكيد أنّ حجم القطاع المصرفي مقارنة بالناتج هو بنسبة 300 بالمئة، وهذا يعني احتمال حصول اندماجات لدى العديد منها لا سيما انّ عملها قد تتغيّر طبيعته قليلاً في الفترة الاولى بعد بدء تنفيذ خطة التعافي، ومن المؤكد انّ المصارف ستتعرض لخسائر، ولا توجد حلول سحرية لهذا الأمر، والبرهان على ذلك ما يحصل اليوم في المصارف من «لَيلرة» للدولار من أجل تخفيف حجم الودائع بالدولار الأميركي وعلى سعر صرف ضئيل مقارنة بسعر صرف السوق السوداء. هذا، ويقول مصرفيون انّ البنوك اللبنانية تستعد لمرحلة صعبة في ظل إعادة الهيكلة. هذا الأمر سوف يترك العديد منها عرضة للدمج، ولذلك ينبغي التركيز على تجنيب المودع الخسائر المحتملة.

انّ إعادة الهيكلة هذه ضرورية ومطلوبة من قبل صندوق النقد الدولي للدخول في أي محادثات مع لبنان. وهذا الأمر يذكّرنا بقبرص في العام 2012-2013 حيث تراجعت بيئة الأعمال وزادت القروض المتعثرة وتعرّض الاقتصاد لِما يجري في اليونان، الأمر الذي أدّى الى انهيار القطاع المصرفي، والذي كان يشكّل 9 أضعاف الناتج المحلي حتى أصبح اليوم يشكّل فقط 3.5 مرات هذا الناتج.

قد تكون قبرص درساً مفيداً لبلد مثل لبنان، مع العلم أنّ اموال المودعين تضررت بنسَب كبيرة وصلت الى 40 بالمئة من حجم الايداعات، ورغم ذلك استطاعت قبرص أن تستعيد عافيتها بعد 3 سنوات من المعاناة.

ب. غريتا صعب.

موديز: خفض تصنيف لبنان من CA إلى C

التضخم الجامح يدهم لبنان بعد فنزويلا

أصاب التضخم الجامح زيمبابوي وفنزويلا ويوغوسلافيا السابقة وآخرين على مر السنين.

والآن يكابد لبنان الظاهرة نفسها، ليصبح أول بلد في الشرق الأوسط وشمال إفريقيا يعاني من انفلات أسعار السلع والخدمات.

وهو ينضم بذلك إلى فنزويلا، الواقعة في أتون تضخم جامح منذ ابريل نيسان، في نوبة هي الثانية لها خلال السنوات الأخيرة، وفقا لستيف ه. هانك، أستاذ الاقتصاد التطبيقي في جامعة جونز هوبكنز والخبير في الموضوع.

يحدث التضخم الجامح عندما يتجاوز معدل التضخم في بلد ما الخمسين بالمئة شهريا على مدى فترة من الزمن، يحددها هانك بأنها 30 يوما متتاليا. وقد حدث ذلك في لبنان هذا الأسبوع.

وقال هانك، الذي تتبع مع زميله نيكولاس كروس 61 حالة أخرى للتضخم الجامح في تاريخ العالم، مثل المجر في 1945 ويوغوسلافيا بين 1992 و1994 عندما وصل التضخم إلى 313 مليون بالمئة شهريا، ”لبنان أول بلد في الشرق الأوسط وشمال إفريقيا يشهد تضخما جامحا“.

وتابع ”الأسباب الكامنة للتضخم لا تتغير أبدا.. تبدأ الحكومات في تسجيل مستويات عجز مالي تأخذ في الازدياد وتطلب من البنك المركزي تمويل ذلك العجز لأن الضرائب والتمويل عن طريق السندات لم يعودا مناسبين. في التضخم الجامح، يصبح على البنك المركزي أن يمول كامل الأنشطة المالية للحكومة“.

يعيش لبنان أسوأ أزماته منذ الحرب الأهلية بين 1975 و1990، وقد تفاقمت مشاكله منذ التخلف عن سداد ديونه في مارس آذار بعد سنوات من اتباع البنك المركزي سياسة الهندسة المالية للمساعدة في تمويل الحكومة. وارتفعت تكاليف الأغذية والملابس 190 بالمئة و172 بالمئة على الترتيب في مايو أيار مقارنة بها قبل عام، وفقا لبيانات رسمية أوردها بنك الاعتماد اللبناني.

وانمحى التقدم المتواضع الذي حققته فنزويلا في احتواء التضخم منذ العام الماضي بفعل نقص مزمن في الوقود وتهاوي سعر الصرف. وبعد أن بلغ الذروة في 2018 عند 1.8 مليون بالمئة، بحسب بيانات رسمية، تباطأ التضخم العام الماضي بالتزامن مع تخفيف الحكومة للقيود الاقتصادية، لتقبع زيادات أسعار المستهلكين الشهرية دون الثلاثين بالمئة في فبراير شباط ومارس آذار.

ويقول هانك إنه على الرغم من أن عدد الأسواق الناشئة والمبتدئة التي تشهد مشاكل تضخم حاد مازال منخفضا، فإنه في ازدياد، مضيفا أن تداعيات كوفيد-19 لم تتسبب في تفاقم التضخم بالدول ذات العملات المكروبة على أي نحو يذكر.

وتابع أن زيمبابوي وسوريا والسودان يواجهون تضخما جامحا، لكن أيا من تلك الدول لا يعاني من تضخم جامح في الوقت الحالي.

كانت التوقعات لتضخم طويل الأجل بالأسواق الناشئة قد زادت بشدة في المراحل الأولى من الجائحة، لاسيما للاقتصادات الأكثر انكشافا. لكن تلك التوقعات انحسرت لاحقا إلى مستويات قياسية منخفضة للعديد من الأسواق الناشئة.

وفي مسعى لتحفيز اقتصاداتها، عمدت البنوك المركزية بالعديد من الأسواق الناشئة إلى تيسير بالغ للسياسة النقدية في أعقاب الجائحة، وهي الخطوات التي سمح بها انخفاض معدلات التضخم لديها والتيسير الكمي الهائل الذي شرعت فيه البنوك المركزية بالأسواق المتقدمة.

حاكم مصرف لبنان ضخم من قيمة الأصول مع تنامي الالتزامات

حكومة لبنان توافق على تكليف ألفاريز اند مارسال بتدقيق في المصرف المركزي

الحكومة «تنصاع» لصوت العقل.. والقرار للصندوق

تلوح في الأفق مؤشرات اتفاق جديد قد يتم التوصّل إليه لتوحيد خطة الانقاذ بين الحكومة والمجلس النيابي والمصارف ومصرف لبنان، تمهيداً للانتقال الى المفاوضات مع صندوق النقد الدولي. اذا صحّت المعلومات، سنكون قد اجتزنا مرحلة الخلافات الداخلية على الارقام والمقاربات، وانتقلنا الى المرحلة الأصعب، مرحلة الالتزام وبدء تنفيذ الاصلاحات.

إبّان الأزمة الاقتصادية العالمية التي انفجرت في العام 2008، نجا لبنان من تداعياتها التي انتشرت في معظم دول العالم. وكان يطيب لأحد المصرفيين اللبنانيين ان يؤكّد لسائليه انّ نجاة لبنان من الأزمة لا ترتبط بقدراته الاستثنائية غير المتوفرة في دول أخرى أكبر وأهم منه، بل لكونه خارج اللعبة. وكان يقول: نحن كمَن يدّعي النجاة من تسونامي ضرب المحيط، وتسبّب في غرق السابحين على الشواطئ، في حين اننا لم نكن نسبح هناك، بل كنّا نسبح في بركة مُغلقة امام المنزل.

هذا التوصيف على بساطته، ينطبق على الأزمة القائمة اليوم. البلد، ورغم انّ حجم الاموال الموجودة في مصارفه يساوي ثلاثة أضعاف حجم اقتصاده، بقيَ كَمن يسبح في بركة مغلقة. وبالتالي، اذا كان هذا الوضع قد شكّل امتيازاً حَمى الاقتصاد، في السابق، فإنه أصبح اليوم وضعاً استثنائياً، ينبغي مراعاة خصوصيته في أيّ حل مُقترح للخروج من النفق. ومن هنا، ضرورة التعاطي مع المعالجة وفق ذهنية حماية الاطراف الاربعة في المعادلة، (الدولة، مصرف لبنان، المصارف، المودع) وتوزيع الخسائر عليهم وفق قدرات كلٍّ منهم.

هذا المفهوم يعني ان لا نفع من توزيع الخسائر وفق مبدأ النسَب في المسؤولية عن الأزمة، لأنّ ذلك يقود الى تحميل الدولة النسبة الاكبر من الخسائر، وهذا ليس في مصلحة الحل. ولا يعني كذلك، تحميل المصارف أو المركزي كل الخسائر، لأنّ السلطة السياسية قادرة على التحكّم بمصير هذين الطرفين، لأنّ ذلك يؤدّي حتماً الى انهيار شامل أعمق وأخطر، ويجعل التعافي بعيد المنال لسنوات طويلة مقبلة.

إنطلاقاً من هذا المبدأ، يمكن صياغة خطة للتعافي لكي تخرج الاطراف الاربعة في المعادلة مُعافاة. وهي أشبه بأربع عجلات للسيارة لا يمكن الاستغناء عن واحد منها، وتوقّع السير بشكل طبيعي الى الامام.

أثبتت تجارب دول عديدة انّ الخروج من الأزمات لا يمكن أن يتم وفق وصفة موحّدة. ما يصح هنا قد لا ينجح هناك، وما يُجدي هنا قد يضرّ هناك. ولعلّ النموذج الاقرب زمنياً لإثبات هذا الواقع، ما جرى في كل من ايرلندا وايسلندا في فترة زمنية متقاربة إبّان الأزمة العالمية في 2008. إيسلندا عاكَست وصفات صندوق النقد، وتمرّدت على المفهوم السائد للانقاذ والخروج من الأزمات، وايرلندا حافظت على كلاسيكية المعالجة، والتزمت وصفات صندوق النقد والمؤسسات الدولية، ولم تتمرّد على المفاهيم السائدة في علم الاقتصاد. والنتيجة انّ الدولتين حققتا نجاحاً باهراً في الخروج من الأزمة في وقت قياسي، والعودة الى التعافي والازدهار. وهناك من يؤكد من علماء الاقتصاد، انه لو عَكسنا المشهد، وطبّقنا النهج الذي اعتمدته ايرلندا في ايسلندا والعكس صحيح، لربما كنّا شهدنا على فشل الانقاذ، وبقاء اقتصاد الدولتين في دائرة الانهيار.

هذا النموذج يؤكد انّ المعالجات الناجحة تنطلق دائماً من مبدأ مراعاة خصوصية كل حالة. والحالة اللبنانية فريدة نسبياً، لجهة حجم الودائع، وحجم الخسائر ونوعية الدين ومصادره، والقدرة على التعافي. لكن لا توجد أيّ خصوصية في مبادئ عامة لا إنقاذ من دونها، مثل وقف الفساد، الاصلاحات، الاستقرار، كسب الثقة الداخلية والخارجية… هذه عوامل مشتركة بين كل الدول، ولا توجد خصوصية تسمح بالقول انّ هذه المعايير يمكن ان تكون مهمة في دولة، وغير مهمة في دولة أخرى لتحقيق الانقاذ الاقتصادي.

في المعلومات المتوفرة حتى الآن، تتجه الامور عندنا لِتَبنّي مبدأ توزيع الخسائر بطريقة تحمي كل أطراف المعادلة، ما دمنا «نسبح» جميعاً في البركة الداخلية نفسها. ويبدو انّ الحكومة بدأت تنصاع لصوت العقل. وهناك ترجيحات ان تحظى الخطة التي سيتم التفاهم حولها بموافقة صندوق النقد لاحقاً مع بعض التعديلات الطفيفة. لكنّ المشكلة تبقى في الاصلاحات المطلوبة، وهي بيت القصيد، حيث لا بوادر حتى الآن على وجود قرار سياسي بإجراء الاصلاحات وخفض منسوب الهدر والفساد في الدولة. وأسوأ ما في هذا الموضوع، أنه باسم محاربة الفساد قد يتم هدر الفرص الانقاذية، والوصول الى الانهيار الكبير. ولمَن يسأل ماذا يعني الانهيار الكبير، يمكن له أن يقوم بمحاكاة بسيطة لمعرفة كيف سيكون الوضع، اذا أضعنا المزيد من الوقت ووصلنا الى مرحلة نضوب ما تبقى من احتياطي نقدي في مصرف لبنان. وماذا يعني أن يصبح سعر الليرة مقابل الدولار 6 أرقام…

أسوأ ما يجري اليوم الاستمرار في «الوَلدنات» وتغطيتها بادّعاء محاربة الفساد. وهذا ما يحصل في ملفات أصبحت تشكّل عناوين فساد سياسي في حد ذاتها، لأنها لا تهدف الى الانقاذ، بقدر ما تستهدف تسجيل النقاط، والضغط على فلان أو علتان. وهذا الوضع الشاذ واضح في طريقة مقاربة ما يُعرف بالـforensic audit والاموال المهرّبة، واسترداد الاموال المنهوبة والموهوبة، كلها تحولت عناوين فارغة من مضمونها الحقيقي، وباتت وسائل تَعمية ولهو، تشتّت التركيز على الاساس، وهو الانقاذ أولاً.

هذا الكلام لا يعني انّ المحاسبة غير مطلوبة، لكنها قد تأتي لاحقاً بعد إنقاذ المريض قبل حصول الوفاة. مع الاشارة الى أنّ أحداً لن يصدّق عناوين المحاسبة ما دام المُحاسب هو نفسه المُرتكب.

انطوان فرح.

ثلاثية الضغوط على المصرف المركزي: صدقية السياسة النقدية على محك تمويل المالية

من المعروف أنّ ذكرى الفترة التضخمية وانهيار سعر الصرف في الثمانينات شكّلا أساس خيارات مصرف لبنان، من حيث سياسة الاستقرار النقدي وتثبيت سعر الصرف، التي انتُهجت بين عامي 1997 و 2019. وقد أظهرت مختلف الدراسات، أنّ المكمن الرئيسي لأزمة الثمانينات كان على وجه التحديد التمويل النقدي لعجز الموازنة، من خلال التسليفات المباشرة من مصرف لبنان إلى الخزانة. في المرحلة الأولى، كانت فترة التمويل عن طريق التسليفات المباشرة من مصرف لبنان إلى الخزانة، أي طبع النقد، وكان النهج النظري، الذي جعل من الممكن تفسير هذه الأزمة هو «التضخم المفرط والمفاجئ» الناتج من التمويل النقدي لعجز ميزانية الدولة تحت – ضغوطات الحكومة المعروفة بمشكلة «التضارب الزمني» التي قدّمها كيدلاند وبريسكوت [1977] وبارو وجوردون [1983].

مع تطور الدين العام، أصبحت السياسة الأنسب للسلطة النقدية اللبنانية مرتكزة على الأسلوب الكلاسيكي الجديد Sargent and Wallace [1981]. وقد أبرز هؤلاء المؤلفون، أنّه حتى لو كان البنك المركزي يسيطر بصرامة على معدل نمو الكتلة النقدية على المدى القصير، فإنّ المديونية المتزايدة للدولة يمكن أن تؤثر على توقعات تحقيق الدخل، وبالتالي التوقعات التضخمية.

فكان اختيار العملاء الاقتصاديين هو «استيراد الصدقية النقدية» باللجوء إلى الدولرة. وكان اختيار مصرف لبنان هو السعي لتحقيق الاستقرار النقدي وفقًا للنهج التقليدي النقدي من خلال التحكّم بالتضخم بالارتكاز على سياسة نقدية مقيّدة، قبل التحرك تدريجيًا بشكل موازٍ لربط سعر الصرف. في ظلّ معدلات دولرة آخذة بالارتفاع، بحثاً عن ضمان القدرة الشرائية للمدخرات وتسهيلاً للتسعير والتداول للمنتجات.

إنطلاقاً من هنا، ومنذ فترة التضخم والانخفاض وتحفيز الدولرة في الثمانينات، اعتُمدت سياسات استقرار مختلفة، وتطورت نتائج كل منها في فترات مختلفة أيضاً. وقد أدّى التضخم الناشئ عن التمويل النقدي لعجز الموازنة إلى قيام مصرف لبنان بتطبيق سياسة استقرار قائمة على ضبط السيولة المتداولة في السوق بالعملة الوطنية، نظراً لعدم تمكّنه من التحكّم بالسيولة بالعملات الأجنبية، الأمر الذي أثبت ضعف فعاليته، لأنّ السيولة التي كانت متوفرة ومتداولة بالعملات الأجنبية كانت حينها الأكثر سيطرة. كان مصرف لبنان في وضع متناقض، إذ عليه من جهة أن يحدّ من السيولة المتداولة بالليرة اللبنانية، في الوقت الذي كان هو نفسه من ساهم في نموّها، من خلال تمويله النقدي لعجز الموازنة. منذ الثمانينات، حاول مصرف لبنان الحدّ من تسليفاته المباشرة للخزينة العامة، والحدّ أيضاً من تحويل مكاسبه من إعادة تقييم احتياطيات من الذهب إلى الخزينة العامة، كونه لم يقم لا بعملية بيع ولا إدارة لاحتياطي الذهب، حتى يعتبر أنّه حقق منه أرباحاً.

منذ بداية التسعينات، استبدل مصرف لبنان والحكومة التسليفات المباشرة بإصدار سندات خزينة، وطبّقوا سياسة أسعار الفائدة المرتفعة لتشجيع الاكتتابات فيها. وكانت هذه السياسة فعاّلة في الحدّ من التضخم، حتى عام 1997 عندما بدأنا في اكتشاف تأثير «الإزاحة» لهذا التقييد النقدي الزائد. منذ عام 1993، تبنّى مصرف لبنان سياسة التقدير التدريجي لليرة اللبنانية، حتى التثبيت الاسمي لسعر صرف الليرة اللبنانية مقابل الدولار الأميركي عند 1507.5 كمعدل متوسط من عام 1997. وأظهرت هذه السياسة فعاليتها في ضبط استقرار سعر الصرف، خلال فترات الأزمات. ورغم ذلك، فقد تبيّن، لا سيما مع انفجار الأزمة منذ أشهر وبدء احتساب خسائر المصرف المركزي، كم كان هذا الخيار مكلفاً من حيث تدخّل مصرف لبنان المستمر في سوق الصرف، بالاعتماد على احتياطيات من النقد الأجنبي وكذلك من حيث أسعار الفائدة المرتفعة.

إنّ المراجع النظرية لدراسة سياسات التثبيت النقدي هي تلك التي لدى Guillaumont-Jeanneney [1994] التي تميّز بين سياسات التثبيت القائمة على المال، وسياسات التثبيت القائمة على سعر الصرف، في حالتين للاقتصاد التقليدي، لعملة واحدة والاقتصاد الدولاري. وتتيح هذه الدراسات فهم النتائج وفقًا لما إذا كانت السياسة النقدية للبنك المركزي موثوقة أم لا. وفي حالة لبنان، تظلّ فعالية سياسات التثبيت النقدي محدودة بسبب قيود مختلفة: بالتحديد الدين العام، وربط سعر الصرف والدولرة.

فالدين العام يمثّل تقييداً للسياسة النقدية ويؤثر على صدقية المصرف المركزي في أعين العملاء الاقتصاديين (الذين يتوقّعون عن حق لجوء الدولة اليه لتمويل الدين العام)، كذلك يشكّل معدّل الدولرة المرتفع تقييداً أيضاً للمصرف المركزي وسياسة تثبيت سعر صرف الليرة اللبنانية مقابل الدولار الأميركي، والتي كانت مكلفة للاقتصاد، دون ضمان الاستقرار الفعلي، والبرهان استمرار معدّل الدولرة بحدود 76% بعد 22 عاماً من تثبيت سعر الصرف، فيما كان يمكن الانتقال التدريجي إلى نظام أكثر مرونة ومتماه مع مؤشرات ميزان المدفوعات، وطبعاً بأقل كلفة من العجز الفجائي عن التدخّل وترك الساحة للسوق الموازي.

من المعلوم أنّ الدين العام قد ازداد بـ «تأثير كرة الثلج» منذ بداية فترة إعادة الإعمار في التسعينات. إلّا أنّ الدين العام شهد تغيرًا جذريًا في هيكليته في عام 2002. وحتى العام 2002 ، كانت الحصة أصل الدين العام بالليرة اللبنانية. منذ عام 2002 ، وبعد مؤتمر باريس -2 بالتحديد للدعم الدولي للبنان ، بدأت تكبر حصة الدين العام المقومة بالعملات الأجنبية، ولا سيما بالدولار الأميركي، بنسبة 50% من إجمالي الدين العام.

كان الهدف من هذا التغيير في هيكلية الدين العام هو تخفيض خدمة الدين العام ونمو الدين العام (حيث أنّ أسعار الفائدة على سندات الخزينة بالدولار الأميركي أقل طبعاً من معدلات الفائدة على سندات الخزينة بالليرة اللبنانية)، وتشجع أصحاب رأس المال المقيم وغير المقيم على الاكتتاب فيها.

لعب هذا التغيير في هيكلة الدين العام دورًا حاسمًا في الحفاظ على سياسة سعر الصرف، وزاد من تعقيد قيود الدولرة. وصندوق النقد الدولي، الذي دعا سابقاً إلى تخفيض قيمة العملة، عاد وأيّد سياسة ربط سعر الصرف، بعد أن تبيّن له أنّ أي تخفيض في قيمة العملة سيؤدي إلى زيادة الدين بالعملات الأجنبية، وسيؤثر على ملاءة الدولة وسيخاطر بإحداث أزمة خطيرة في النظام المصرفي كالتي نعيشها اليوم..

إنّ دولرة نصف الدين العام، بالإضافة إلى ضعف القدرة التنافسية للمنتجات اللبنانية (بسبب ارتفاع تكاليف الإنتاج ومكوّناتها المستوردة بمعظمها) يجعل أي تخفيض في قيمة العملة غير فعّال، لأنّ الاقتصاد لن يكون قادرًا على الاستفادة من ذلك، إن لجهة تحرير نفسه من دينه العام أو لجهة زيادة صادراته.

أما أبرز المقترحات التي طُرحت لضمان الاستقرار النقدي في لبنان، فكانت ترتكز على التوسع التدريجي لهامش سعر الصرف، وفقًا لنهج ويليامسون للاقتصادات النامية، مقارنة بالحالة في لبنان، مما يسمح بالانتقال التدريجي من نظام التثبيت الجامد لسعر الصرف إلى نظام أكثر مرونة، يسمح بتحديد أولويات هدف التضخم وفقًا لتحليلات غولدشتاين. وفي الوقت نفسه، تعلّق هذه الدروس أهمية كبيرة على تنفيذ الإصلاحات المالية الموصى بها، للحدّ من وزن الدين العام، الذي يتحمّله البنك المركزي والمصارف التجارية، أي الجهاز المصرفي ككل، وبالتالي تجنّب التوقعات التضخمية المرتبطة بتوقعات تسييل الدين العام.

أما اليوم، فلم يعد بمقدور السياسة النقدية الاستمرار في دعم إخفاقات السياسة المالية، وحان وقت الأخذ في الاعتبار مخاطر استمرار تمويل القطاع العام وتدابير «القدرة على تحمّل ديون الدولة»… أما الاستمرارا بالاعتماد على المصرف المركزي وتكرار النهج ذاته دون أي إصلاحات في المالية العامة، فما هو الّا إعادة للسيناريو المؤسّس للأزمة، وطبعاً بشكل أشدّ أذى للاقتصاد الوطني…

فهل نأخذ العبرة لتحويل الأزمة الى فرصة باتجاه أكثر إنسجاماً بين السياستين النقدية والمالية، على أسس سليمة لكل منها، تعيد الثقة للحفاظ على ما تبقّى من رساميل في البلاد وتخفّض الدولرة عن قناعة وليس بشكل قهري في الاقتصاد اللبناني؟

د. سهام رزق الله.

أستاذة مُحاضرة في كلية العلوم الاقتصادية لجامعة القديس يوسف

“خريطة حل”… والبديل: “الشلل والانحدار الى وضع أسوأ من فنزويلا”!

أكدت مصادر اللجنة النيابية للمال والموازنة لـ”الجمهورية” انّ خطة التعافي مطلوبة شرط ان تُحاكي الوضع الاقتصادي والمالي كما هو، وليس بافتراضات وتخيّلات غير واقعية.

واشارت المصادر الى انها سبق وعرضت على الجانب الحكومي مجموعة من الافكار التي من شأنها ان تخفف من وطأة الازمة، وتفتح الآفاق نحو الحلول، وبالتالي وضع لبنان فعلاً على سكة الانقاذ والتعافي. وجاءت هذه الافكار على شكل خريطة طريق تقوم على ما يلي:

أولاً، أن تبادر السلطة ولو متأخرة، الى ان تُظهِر للبنانيين وللمجتمع الدولي بأنّ النمط القديم من الأداء قد تغيّر، وان تعتمد الواقعية في مقاربة الازمة وتبتعد عن لغة التحدي.

ثانياً، انّ الحلول موجودة، فلبنان ليس دولة مفلسة، بل دولة متعثرة بالنقد والسيولة، والمعيار اليوم كم هو دينها الخارجي وكم تملك من اصول؟ فالدين الخارجي كان نحو 30 مليار دولار، وفي التفاوض مع الدائنين قد ينخفض بنسبة عالية الى حدود 10 او 11 مليار دولار. وموجودات الدولة كبيرة جداً، فقطاع الخلوي وحده يساوي هذا المبلغ.

ثالثاً، لبنان يستطيع ان ينهض من جديد، فلدى الدولة احتياط في المصرف المركزي بنحو 21 مليار دولار، واحتياط من الذهب بنحو 15 مليار دولار واكثر، وأصول بعشرات مليارات الدولارات. وفي مقدور الدولة ان تحوّل هذه الاصول الى قطاعات منتجة، من دون ان تبيعها، وتظهر بالتالي انّ لبنان دولة غنية. لكن هذا مشروط بحُسن التخطيط.

فعلى سبيل المثال، بحسب هذه الخريطة، فإنّ لدى الدولة ما يزيد عن مليار م2 أرض، واذا شملت المليار متر بـ50 دولاراً للمتر الواحد، فثمنها يجمع نحو 50 مليار دولار. وبذلك، تستطيع ان تُنشىء الدولة شركة عقارية، وشركة لمنشآت النفط ثمنها مليارات الدولارات لأنّ لديها املاكاً هائلة، وتُنشىء شركة للسكة الحديد، وشركة لمرفأ بيروت، وشركات في قطاعات عديدة، وشركة ليبان تيليكوم. والشرط الاساس لذلك هو ان تبادر السلطة الى جَمع المجلس الاعلى للخصخصة، وتوكِل اليه مهمة إعداد خطة “تشركة”، وتبدأ بإعداد دفاتر شروط شفافة، وتستعين بشركات متخصصة لبنانية ودولية لدرس المشاريع وجدواها، وبهذه الطريقة تستطيع ان تمدّ نفسها بالانتعاش من جديد، وبهذه الطريقة لا تجذب فقط المستثمرين العرب والاجانب، بل تجذب قبلهم المستثمرين اللبنانيين، سواء في الداخل اللبناني او في بلاد الاغتراب. وللعلم انّ سيولة طائلة في ايدي المغتربين اللبنانيين تقارب الثلاثة الى اربعة مليارات دولار، يُراد إرسالها الى لبنان والاستثمار فيه، ولكن هؤلاء المغتربين، في حاجة قبل كل شيء الى طمأنتهم بخطوات تجعلهم يثقون بالسلطة. التي أرسلت اليهم رسالة شديدة السلبية بأنها ستعتمد “الهيركات” ليطال 90% واكثر من ودائعهم. والدولة تنتظر من صندوق النقد ان يقدّم 3 او 4 مليارات دولار على سنوات. وتستطيع الدولة، اذا أنشأت هذه الشركات، ان تُحَصّل مبلغاً يعادل ما سيقدمه صندوق النقد واكثر.

رابعاً، بعد ان تقوم بخطة “التشركة”، تبادر السلطة في اتجاه المودعين، لتؤكد لهم انها تضمن ودائعهم. وكونها لا تستطيع ان تدفع “كاش”، تستعيض عن ذلك بأن تمنح المودعين سندات دين بفائدة 1 او 2%، وفي الوقت نفسه تعيد فتح بورصة بيروت، ويتم تداول هذه السندات فيها، ويستطيع حامل السند ان يبيعه إن شاء ذلك بالنسبة التي ترضيه بمعدّل 60 سنتاً للدولار او 70 سنتاً.

وتفترض خريطة الحل انّ المودعين سيقبلون بذلك لأنهم بالتأكيد يريدون ودائعهم، علماً انّ كثيرين منهم يعمدون في هذه الفترة الى بيع ودائعهم بثلث قيمتها وحتى بربعها.

وبرأي المصادر النيابية فإنّ السلطة إذا اعتمدت هذه الطريقة، تخلق مصداقية لها، لكنّ المشكلة تكمن في انّ الادارة السياسية لا هي مبادرة ولا هي ذكية ولا هي خلّاقة، ولا احد يثق فيها داخلياً وخارجياً.

وخلصت مصادر اللجنة المالية الى القول: الوقت لم ينته بعد، والفرصة ما زالت متاحة امام السلطة لكي تبادر الى العلاج، وليس هناك من عذر للحكومة في ان تبقى في دائرة العجز، بل المبادرة الى التخطيط لكيفية الاستفادة من اصول الدولة من دون ان تبيعها، والى البدء بالاصلاحات بالتزامن مع المفاوضات مع صندوق النقد، لأنّ البديل هو الشلل والانحدار التدريجي الى وضع أسوأ بكثير من نموذج فنزويلا.

خريطة طريق للإنقاذ والحفاظ على أموال المودعين

الإخفاقات طويلة وعديدة ولا داعي لذكرها الآن، بل ينبغي التركيز في هذا الوقت على الحلول التي يمكن للدولة أن تتبعها للخروج من أزمتها والمحافظة على مدخرات وتعويضات اللبنانيين في المصارف. وهناك نوعان من الحلول، آنية وطويلة المدى.

الحلول الآنية

أولاً: الإسراع في اعتماد خطة موحّدة بين الحكومة ومجلس النواب وجمعية المصارف، وطرحها أمام صندوق النقد الدولي. فنحن اليوم في أمسّ الحاجة الى كتلة نقدية كبيرة حتى نلتقط أنفاسنا، وأموال صندوق النقد هي خشبة الخلاص الأولى في هذه المرحلة. والخطّة الاقتصادية رغم كل محاذيرها، الّا أنّها أفضل حلّ بالنسبة لنا حتى نعيد إنعاش الإقتصاد.

ثانياً: بذل كافة الجهود لحماية القطاع المصرفي من الانهيار، بدل شنّ الهجوم عليه، لأننا بذلك نحمي أموال المودعين. فإفلاس القطاع المصرفي لا يعني خراب القطاع فحسب، إنما أيضاً خراب المودعين والاقتصاد بالدرجة الأولى. ورغم كل الملاحظات المحقّة على أداء المصارف في الفترة الأخيرة، لكننا اليوم أمام مشكلة، إما أن نعالجها أو نذهب جميعاً الى المجهول. كما يجب ألاّ ننسى أو نتناسى الدور الإيجابي الكبير الذي قدّمه هذا القطاع على مدى سنوات.

ثالثاً: التشجيع على دمج واستحواذ المصارف لبعضها، وذلك بالتعاون مع المصرف المركزي وجمعية المصارف، حيث أنّ هناك مصارف لديها سيولة وأخرى متعثرة، وهذه خطوة مهمّة للحفاظ على القطاع المصرفي وأموال المودعين.

رابعاً: إعادة جدولة القروض المتعثرة وإيجاد طرق مبتكرة لذلك. فمن المجحف أن تعتبر الحكومة القروض المتعثرة خسائر على القطاع المصرفي، لأنّها في الحقيقة مغطاة بضمانات (Collaterals) عالية.

خامساً: على الحكومة أن تعمل جاهدة على إعادة ثقة الاغتراب اللبناني ببلده، فالمغتربون لديهم الحصّة الأكبر من الودائع في المصارف، وهم رغم كونهم الأكثر تضرّراً من هذه المجزرة النقدية والمالية التي حصلت في حق الشعب، الّا أنّهم مستعدون لإعادة ضخ أموالهم والاستثمار في البلد، في حال برهنت الحكومة على جدّيتها في الإصلاح ومكافحة الفساد. والدولة لديها اليوم فرصة كبيرة لجذب السياح المغتربين، لأنّهم لن يتمكنوا من السفر بسهولة الى وجهات سياحية عالمية بسبب كورونا. وبتقديرات بسيطة، إذا دخل الى لبنان مليون مغترب حتى نهاية العام وكل واحد صرف بمعدّل 1000 الى 1500 دولار، يدخل الى البلد بين مليار الى مليار ونصف دولار.

سادساً: على الحكومة أن تضع آليات للعمل على النطاقين الاقتصادي والنقدي. حيث يجب على مصرف لبنان ان يدعم فقط المواد الاستهلاكية من دواء وطحين ونفط، ويترك دعم الزراعة والصناعة للمصارف، وذلك من شأنه أن يعيد تحريك العجلة الاقتصادية ويفتح إمكانيات التصدير وإدخال العملة الصعبة، أو على الأقل تأمين جزء كبير من حاجة السوق المحلي بدل الاستيراد والتفريط بالعملة الصعبة.

سابعاً: حصر طرح الدولار عبر المصارف بدل الصرافين، وهذا بالفعل ما قام به مصرف لبنان منذ بضعة أيام، عبر ضخ مبلغ الـ4 او الـ5 ملايين دولار لدى المصارف، من اجل تأمين الدولار للاستيراد. وهذه الخطوة نأمل أن تلحقها خطوات أخرى، بتحويل كافة عمليات شراء العملة للاستيراد وغيره الى المصارف التي لديها القدرة الاستعابية والبيانات الكافية عن جميع العملاء، للجم الأمور ومنع النزيف العشوائي للدولار.

ثامناً: أن يحوّل المودعون بالليرة اللبنانية ودائعهم الى الدولار على أساس سعر 1515، حتى ولو اضطروا لتجميدها لفترة طويلة (من سنتين الى 5 سنوات) لأنّهم بذلك يضمنون قيمة ودائعهم، التي إذا بقيت بالليرة يتآكلها التضخم. وهذه العملية ما زالت ممكنة حتى الآن، لأنّ المصارف ما زال لديها سندات آجلة بالدولار لدى المصرف المركزي، الذي يجب أن يدعم الكتلة النقدية بالليرة على مراحل، للمحافظة على أموال المودعين والمتقاعدين.

حلول طويلة المدى

أولاً: تشكيل حكومة إنقاذ وطني من أشخاص ذوي خبرة، لأنّه للأسف حكومة الدكتور حسان دياب فشلت في مهمتها. وهنا نريد حكومة لديها خطة إنقاذية مالية واقتصادية متكاملة، تقوم على دعم الإنتاج (زراعة وصناعة) والتصدير. على سبيل المثال، يجب تقديم كافة التحفيزات للنهوض بقطاعنا الصناعي، مثل تأمين الكهرباء المدعومة، وتقديم التحفيزات الضريبية بالتعاون مع وزارة المالية، وخلق أسواق جديدة للتصدير عبر سفراء لبنان في العالم، وحماية الإنتاج من المضاربة الشرسة التي عانينا منها كثيراً، عبر إلغاء بعض اتفاقيات التبادل التجاري الحرّ التي كان قد وقّعها لبنان مع أوروبا والبلاد العربية، حيث لا يمكن أن نقارن إقتصادنا باقتصاد السعودية أو مصر التي تُغرق أسواقنا بالبضائع، بينما صادراتنا اليها قليلة جداً.

ثانياً: استعادة الأموال المنهوبة، ورغم أنّه من الصعب جداً استعادة الأموال التي هُرّبت الى الخارج، الّا أنّه ما زال بإمكاننا استرجاع الأموال المنهوبة التي ما زالت موجودة داخل المصارف اللبنانية، وتقدّر قيمتها بين الـ 5 والـ 7 مليارات دولار. وهذه الأموال يمكن استخدامها في إعادة رسملة المصارف، عبر تسديد سندات «اليوروبوندز» أو سندات الخزينة وشهادات الإيداع، التي موّلت فيها المصارف الدولة اللبنانية ومنعتها بذلك من الإنهيار.

ثالثاً: توازن السياسات الخارجية، خصوصاً

مع أميركا، التي لا يمكننا معاداتها لأنّها يمكن أن تفرض علينا عقوبات وتقطع عنا الدولار ونظام «السويفت» (Swift) العالمي، الذي هو أساس التعامل مع العالم الخارجي. لذلك، الخطاب السياسي والتراشق الإعلامي اللذان لا جدوى منهما، يجب أن نضع لهما حداً، لأننا كمثال النملة التي تتحدّى فيلاً.

وعن التوجّه شرقاً أو غرباً، ليس من المستحب أخذ طرف محايد مع أي جهة، بل الحلّ الأنسب هو الانفتاح على كافة الجهات ودعوتها للاستثمار في البلد، عبر دفاتر شروط ومناقصات عالمية شفافة موحّدة، وليربح الأفصل بعيداً من المحاصصات والتنفيعات.

وأخيراً، كان قد أبدى السفير الصيني استعداد بلاده لتنفيذ 3 مشاريع في مجال الكهرباء وسكة الحديد، التي تربط الشمال بالجنوب وبيروت بالبقاع، والنفق الذي يربط بيروت برياق على طريقة الـ BOT. كذلك يمكن للصين أن تساعد في مجال إدارة النفايات وفتح البلد امام السيّاح الصينيين.

رابعاً: إنشاء مجلس نقد، وهذه الفكرة كان قد اقترحها الدكتور حسن خليل سنة 1997 على رئيس الحكومة الراحل رفيق الحريري. وهكذا خطوة تساعدنا كثيراً في هذه المرحلة، لأنّه لا يمكننا الاستمرار بطبع العملة دون أي تغطية، لأنّ ذلك يؤدي الى التضخم وفقدان الليرة لقيمتها وتراجع القوة الشرائية.

خامساً: ضبط عمليات التهريب عبر الحدود، خصوصاً للمواد المدعومة مثل النفط والطحين والأدوية، لأنّ ذلك يشكّل خسائر كبيرة في احتياطاتنا من العملة المحلية.

سادساً: منع الإحتكارات على غرار العديد من دول العالم.

سابعاً: وقف الهدر في الكهرباء، وذلك عبر إطفاء كافة المعامل نهائياً والإعتماد لفترة على المولدات، وطرح مناقصات عالمية لإنشاء معامل حديثة على أساس الـ BOT.

ثامناً: وهذا الحلّ بيد الشعب اللبناني نفسه، حيث نأمل في الانتخابات المقبلة أن يحكّم كل إنسان ضميره وينتخب على أساس الكفاءة والجدّية في العمل لا أن ينتخب نفس الطبقة والأحزاب، لأنّه بذلك تكون نهايتنا على أيدينا.

تاسعاً: فتح خطوط ائتمانية عبر تغطية من الذهب (من دون المساس به) وقد تصل الى 5 أو 6 مليارات دولار تُضخ عبر المصارف وتكون حصراً لتمويل قطاعي الصناعة والزراعة، لإعادة إحياء العجلة الاقتصادية. وكل ذلك عبر خطط مدروسة بتقنية وشفافية عالية.

مع الأسف، ورغم كل ما يحصل للشعب اللبناني من إفلاسات وبطالة وجوع، وما قد ينتج منها من جرائم وتفلّت في الأمن، ما زالت الحكومة تتخبّط، والمحاصصات سارية والصفقات تُعقد، والمستقبل قد لا يكون مطمئناً، الّا إذا…

د. عطية المعلم.