أرشيف التصنيف: ازمة لبنان المالية

المصارف اللبنانية تعيد فتح أبوابها الاثنين بعد إغلاقها إثر سلسلة من الاقتحامات

هل يملك مجلس الوزراء مشروعاً لهيكلة قطاع المصارف؟

لا شك في أن القرارات الجذرية بالنسبة لتحريك الاقتصاد لم تُدرس ولم تُنفذ، وكل ما نفذ كان القرار الأكثر ضرراً بقطاع #المصارف والعملة اللبنانية أي قرار حسان دياب وحكومته عدم تسديد مستحقات عن دين اليوروبوندز في آذار عام 2020.

اليوم يعمل #مجلس الوزراء على إعادة تنظيم القطاع المصرفي واقتراح القوانين التي يجب إقرارها بموافقة مجلس النواب، وكان نائب رئيس مجلس الوزراء، الاقتصادي المتخفي في المدة الاخيرة، قد اقترح إلغاء رخص المصارف ثم استصدار 5 أو 6 رخص لبنوك تستطيع تأمين موجودات تطمئن المودعين، ثم أعاد البحث في 14 أو 15 مصرفاً فقط كي لا يكون هنالك إفراط في عدد المصارف والفروع.

الأمر الأكيد أن ودائع المصارف مع انتظار دراسة ميزانيات 14 أو 15 مصرفاً لن تنجز قبل سنة، والامر الاكيد أن الودائع ستخسر 20-30 ملياراً خصوصا إذا جرى تسديد 100 ألف دولار لكل حساب تشكل نتيجة أعمال شرعية لا تشوبها مخالفات قانونية، والامر المطلوب بالتأكيد من المودعين ألا تخسر ودائعهم قيمتها بسبب طول الدراسات وهم يخسرون حالياً نسبة 80% من ودائعهم بسبب استيفائهم 8 ملايين ل.ل مقابل شطب 1000 دولار من وديعة الزبون المعني، وكل هذه العمليات تجرى دون أية قوانين ترعاها. فالمصرفيون من أصحاب الخبرة لم يواجهوا أية قيود على ممتلكاتهم وعلى تنقلاتهم واستكشاف حساباتهم، بل إن رئيس إدارة البنك الاكبر متغيب عن لبنان، ولا يجيب على المخابرات الدولية حتى لأصحاب حسابات بملايين الدولارات، توافرت نتيجة أعمال ريادية لأصحاب هذه الحسابات.

العمل الحالي للبنوك هو الصيرفة، وجمعية المصارف غائبة عن أي وقائع لإعادة ترتيب الأوضاع، بل معتكفة عن معالجة الشأن المصرفي. ومصرفيون يقررون كيفية الدفع لأصحاب الودائع دونما قدرة للمودع على الاعتراض، ونادراً ما نشهد قراراً قضائياً يؤيّد حق أو حقوق عدد من المودعين.

لا بد من المصارحة بأن البنوك المعتكفة عن تسديد حقوق المودعين وتأمين الإقراض التجاري، ولا نقول الاستثماري، قد تخلت عن دورها.

معلوم أن مراجعة حسابات البنوك مسؤولية لجنة الرقابة على المصارف، وإن كانت اللجنة تقوم بعملها بانتظام ودون تساهل مع المصارف يمكنها أن تؤمن تقييماً حقيقياً لأوضاع هذه المصارف، وحيث إن 62% من حجم الودائع ديون على الدولة وهي عاجزة عن الإيفاء، وإن كان لنا أن نستعيد دوراً للمصارف يسهم بتنشيط الاقتصاد فعلينا أن نبدأ بتشغيل عدد من المصارف التي حافظت على سيولة لا تقل عن 20% من التزاماتها.

ونؤكد هنا أن المسؤولين مشغولون عن القراءة وتفهّم ما يجري عالمياً، بإطلاق مواقف أقل ما يقال بشأنها أنها مواقف القصد منها تغطية هفوات وجرائم تبديد الأموال العامة دون محاسبة. وقيامة لبنان لن تكون دون إشراك مؤسسة مالية دولية في تملك محافظ أكبر 5 بنوك وتأمين رسملة على مستوى 10-15 مليار دولار وإدارة فعّالة ومدركة لأخطاء الماضي وهفواته وجموح القيادة السياسية لتمويل مشاريعها الفاشلة كما حدث مع الكهرباء وقروض 42 مليار دولار دون الفوائد.

لبنان لن يستعيد دينامية العمل المصرفي في وقت قريب، إن لم يحُز سلطة حاكمة بعيدة عن التحكم وقريبة من العلم والتطورات الدولية، فلا مستقبل للبنان وشبابه المثقف الباحث عن العمل في كل بلد مستقل وحضاري من بلدان الشرق الاوسط مثل الإمارات العربية، والبحرين، والكويت والسعودية وعسى أن يستقر العراق، فهذا البلد العربي العريق هو بين الدول الأغنى بالنفط والطاقات الزراعية إذا أقرّت برامج الاستفادة من مياهه.

إعادة تحريك البنوك، وتأمين سيولة ما بين 15 و20 مليار دولار أمر لا يتنافى مع ما يحدث يومياً في أسواق الاتحاد الأوروبي، والولايات المتحدة، والصين واليابان وكوريا الجنوبية وسنغافورة التي مؤسّسها زار لبنان في الستينيات واعتبر أن نظام لبنان القانوني والنظام الاقتصادي والمالي يؤمنان النموّ وهو اعتمد نظامنا، وأصبح معدل دخل المواطن السنغافوري بين أعلى المداخيل، وسنغافورة حلت تقريباً محل هونغ كونغ في الخدمات المصرفية… هكذا تنمو المجتمعات الحيّة مقابل جمود التطوّر لدينا وتحجّر أفكار القيادات على مختلف المستويات.

مروان اسكندر

هيستيريا الدولرة تنسف الموازنة: مفتاح الحل يبدأ بنظام سعر الصرف!

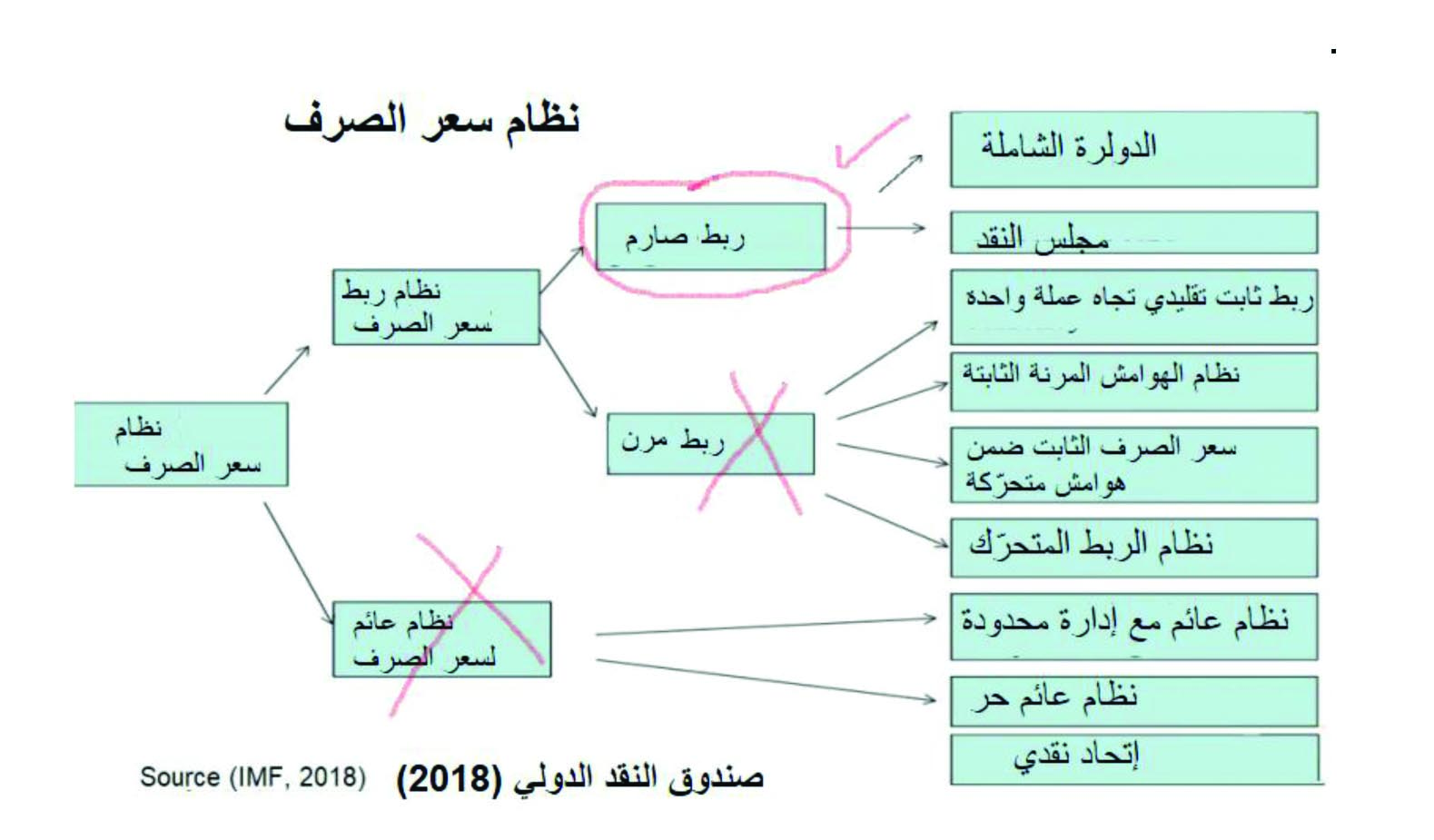

منذ عام 2019، شهد لبنان انهياراً متعدد الأوجه ماليا – نقديا – مصرفيا تحت ضغط دولرة هائلة جزئية غير رسمية مرتفعة جدا بما يتخطى الـ 80 % نسفت كل تقديرات أرقام الموازنة نظرا للضياع بشأن سعر الصرف الذي يمكن اعتماده لاحتسابها. دولرة بقيت مرتفعة حتى طيلة الـ22 سنة من تثبيت سعر الصرف على أساس دولار/ليرة 1507.5. علمياً تثبت كل الأدبيات الإقتصادية والتجارب الدولية أنه في هكذا أزمة متشعّبة الأوجة لا يمكن مقاربة الموضوع ومباشرة استراتيجية حل إلا بدءا بالشق النقدي واختيار نظام سعر الصرف المناسب والذي على أساسه يمكن احتساب كل الأرقام لبقية السياسات الاصلاحية لا سيما منها الموازنة!… ما هي خصوصية الشق النقدي وسعر الصرف في الأزمات المتعدددة الأوجه؟ ما هي الخيارات الممكنة في حال الدولرة الجزئية المرتفعة بعد سقوط نظام ربط سعر الصرف كما كان حاصلا بين 1997 و2019؟ وأي تقييم لكلفة ونتائج الخيارات المتاحة؟

منذ سقوط نظام سعر الصرف في تشرين الأول 2019، مع تعثّر إمكانية الاستحصال على الدولار على أساس السعر الرسمي المعتمد 1501-1514 وسعر وسطي 1507.5، لا من المصارف ولا من السوق الموازية وتنامي أسعار متفرقة على وقع «هيستيريا الدولرة» الناتجة عن سقوط مريب لثقة المواطنين بالعملة الوطنية والخيارات الاقتصادية ككل وهلع الناس لشراء الدولار والهروب من العملة اللبنانية، لم يعد من الممكن علميا ومنطقيا مقاربة الأزمة المتعددة الأوجه المالية-النقدية-المصرفية إلا بدءا بمقاربة انهيار نظام سعر الصرف وضرورة اختيار البديل.. ولكن للأسف هذا بالظبط ما لم يحصل، بل كان الخيار هو عدم الخيار، أي الهروب الى الأمام بترك عامل الوقت وحركة السوق تفرض وقعها بالاتجاه الذي تطغى فيه العملة الأقوى على العملة الأضعف من دون أن يتحمّل أحد لا مسؤولية إعلان سقوط نظام سعر الصرف السابق ولا مسؤولية الإعلان عن نظام سعر الصرف الأنسب للحالة التي يمر بها لبنان.

في الواقع ، حتى ما قبل حرب 1975-1990 في لبنان، في نهاية عام 1974، كانت الودائع بالعملات الأجنبية (823 مليون دولار أميركي) لم تتجاوز 18 ٪ من إجمالي الكتلة النقدية للبلاد وكانت أقل بكثير من الأصول بالعملات الأجنبية للنظام المصرفي (2.11 مليار دولار). هذا يعني أنّ معظم العملات الأجنبية التي كانت تدخل إلى لبنان كانت تتحوّل إلى ليرة لبنانية، مما ساهم بارتفاع قيمة العملة الوطنية.

منذ اندلاع الحرب الأهلية في عام 1975، بدأت التحويلات من الدولار الأميركي إلى الليرة اللبنانية تتضاءل تدريجاً لينتهي بها الأمر إلى الانعكاس مع بداية عملية الدولرة الجزئية غير الرسمية الناتجة عن الاختيار الحر للقطاع الخاص بعد التدهور للقوة الشرائية للعملة الوطنية وافتقاد الثقة بإمكانية ثباتها خلال الأزمة النقدية في الثمانينات، خاصة مع التضخم الجامح في عام 1987 الذي تلاه انخفاض حاد في قيمة الليرة اللبنانية مقابل الدولار الأميركي، والذي تم الوصول إلى ذروته في عام 1992. ارتفاع دولرة الودائع الذي بلغ ذروته عام 1987 بمعدّل 86 % تراجع قليلاً ولكنه حافظ على معدّل مرتفع جدا لم ينزل عن 67 % في أفضل الفترات (اليوم عاد ليتخطى الـ 80 %). منذ الثمانينات، بدأ الدولار الأميركي يأخذ مكان الليرة اللبنانية بتأمين وظائفها الثلاث: وحدة الحساب، وسيط التبادل والمحافظة على قيمة المدخرات. ارتفع سعر الصرف الذي كان 3 ليرات لبنانية / دولار أميركي قبل الحرب إلى أكثر من 2850 ليرة لبنانية / دولار أميركي نهاية عام 1992.

منذ عام 1993، تخلى لبنان عن نظام سعر الصرف العائم Free Floating لاعتماد نظام ربط زاحف لـ Crawling peg 1993 إلى 1997 مما سمح بتخفيض سعر الصرف تدريجاً حتى تطبيق الربط التقليدي لنظام عملة واحد ملزم Conventional soft peg to one currency LBP إلى USD بسعر 1501-1514 بمتوسط 1507.5 منذ 1997.

في تشرين الأول 2019 سقط نظام سعر الصرف القائم على الربط المَرن لليرة اللبنانية بالدولار الأميركي، أي عملياً يعيش لبنان منذ ثلاث سنوات بدون أي نظام سعر صرف لتفادي الجميع الانغماس بمسؤولية اختيار النظام البديل في ظل هيستيريا الدولرة الجزئية الشرسة وغير الرسمية التي تفرض نفسها على وقع فوضى الأسواق وتسحق كل من لا يصل الى يده سوى مدخول بالليرة اللبنانية، وذلك بدلاً من مواجهة الواقع من قبل السلطات الرسمية المعنية لحماية المساواة الاجتماعية بين المواطنين وحقّهم ببدل أتعاب ومداخيل بنفس العملة التي يتكبّدون فيها تدريجا كل المصاريف، لا سيما منهم العاملين في القطاع العام الذين أصبحوا عملياً على هامش النظام الاقتصادي-الاجتماعي ككل. السبب هو الخطأ الفادح التي تتم فيه مقاربة الأزمة من كل الزوايا إلا الزاوية التي يفترض البدء بها، أي اعتماد نظام سعر صرف جديد قبل التطرق لبقية نواحي الأزمة وحتى الموازنة التي يستحيل تقديمها بأرقام حقيقية قبل بَت نظام سعر الصرف والخيار النقدي للبلاد بما يتناسب مع دولرة تتخطى نسبة 80 %.

بعد سقوط نظام الربط المَرن لسعر الصرف ونفاد الاحتياطي بالعملات الأجنبية الذي كان المصرف المركزي يعتمد عليه للتدخّل المستمر في سوق القطع، ونظراً لاستحالة اعتماد نظام سعر الصرف العائم في اقتصاد مدولر بمعدلات مرتفعة تفوق الـ 80 %، لا يبقى علمياً أمام لبنان سوى خيار اللجوء الى نظام الربط الصارم لسعر الصرف المتمثّل بالدولرة الشاملة و/أو «مجلس النقد» الرديف لها.

طبعاً كان يمكن الانتقال التدريجي إلى نظام أكثر مرونة ومُتماهٍ مع مؤشرات ميزان المدفوعات، وطبعًا بأقل كلفة من العجز الفجائي عن التدخّل وترك الساحة للسوق الموازي، لا سيما منذ بدء تسجيل تراكم عجوزات ميزان المدفوعات منذ العام 2011. إستنادا الى نموذج الأكوادور الأقرب الى عناصر الأزمة في لبنان مع الانتقال من الدولرة الجزئية المرتفعة نحو الدولرة الشاملة، تبيّن أن الشرط الاساسي لنجاح عملية الانتقال الى «الدولرة الشاملة» يتطلّب أولاً امتلاك المصرف المركزي لـ احتياطي بالعملات الأجنبية بالدولار الأميركي يكفي لتغطية التزاماته تجاه القطاع الخاص، أي بشكل أساسي «القاعدة النقدية» monetaire base الأوراق النقدية المطبوعة من المصرف المركزي بالعملة الوطنية + احتياطي المصارف لدى المصرف المركزي، أي عمليا من الضروري احترام القاعدة التالية:

أولاً: اعتماد سعر صرف تتم على أساسه عملية التحويل.

ثانياً: التأكّد من توفّر الاحتياطي المطلوب لعملية استبدال، أي أن يرتفع سعر الصرف حتّى القاعدة النقدية بالعملة الأجنبية أو امكانية استدانة المبلغ الناقص وإلا ترك العملة الوطنية تنخفض الى المستوى الذي يسمح للمصرف المركزي بتغطية القاعدة النقدية بما يتوفّر لديه من عملات أجنبية.

ثالثاً: تحويل الموجودات والأصول في الجهاز المصرفي الى العملة الأجنبية وفق سعر الصرف المعتمد بلحظة التحّول الى الدولرة الشاملة…

بالنسبة للسلطات الرسمية، الدولرة الشاملة تعني أن يكون النقد الصادر عن المصرف المركزي قابلاً للاستبدال بالعملة الأجنبية ورقياً… ما يستدعي أن يبيع المصرف المركزي من احتياطاته العملة الأجنبية الى المصرف المركزي الفيدرالي الأميركي ليحصل مقابلها على الدولار الورقي ليتمّ تداوله في السوق بدلاً من العملة الوطنية.

مع الاشارة الى أنّ تحويل الموجودات والأصول في الجهاز المصرفي من العملة الوطنية الى الدولار الأميركي يعني فقط استبدال الودائع المصرفية الموجودة في حسابات المصارف الى الدولار الأميركي على أساس سعر الصرف الذي يتم اعتماده لإجراء الدولرة الشاملة، مثلاً، ولكن هذا لا يعني أنه يصبح بإمكان جميع المودعين سحب المبالغ فوراً وبشكل كامل ورقياً بالعملة الأجنبية، كَون المصرف المركزي المحلي ليس هو من يطبع العملات الورقية الأجنبية إنما هو يحصل عليها من البنك المركزي الأميركي على أساس كمية من احتياطاته بالعملة الأجنبية.

أما إزاء «حساسية» البعض حيال اعتماد الدولرة الشاملة، على الرغم من أن الاقتصاد اللبناني بات مدولراً بأكثر من 80 % أي أن ما يعرف بـ»السيادة النقدية» لم يعد يتخطى حدود الـ20 %، ثمة خيار رديف للدولرة الشاملة وهو «مجلس النقد» الذي يتفادى اعتماد «الدولار الأميركي» رسمياً بحد ذاته كلياً بدلاً من الليرة اللبنانية، بل اعتماد إسم عملة آخر (الليرة أو إسم جديد) يحظى بتغطية الاحتياطي الموجود بالدولار الأميركي.

يبرز اقتراح إنشاء «مجلس النقد» Currency Board/Caisse d’Emission وتنص هذه القاعدة على أن القاعدة النقدية – المكونة من الودائع التي تحتفظ بها المصارف والأوراق النقدية الصادرة عن مجلس النقد – يجب تغطيتها بالكامل وهامشياً بالعملة الاحتياطية. تؤسس قاعدة الاحتياطيات 100 ٪ عدم مرونة فعليًا للعملة الأساسية ومن المفترض أن تثبت مصداقية السلطات النقدية بشكل دائم وعدم قابلية نقض سعر الصرف. على مستوى الأدوات، فإن مجلس النقد وحده يضمن قابلية التحويل على قدم المساواة (مثلاً بمعدل واحد إلى واحد) لإصداراته بالعملة الاحتياطية، وبالتالي يشكل احتياطيًا واحدًا.

عملياً، يغطي مجلس النقد الليرة اللبنانية بنسبة 100 % بالاحتياطي الأجنبي (العملات الأجنبية أو احتياطي الذهب)، فيعيد الثقة المفقودة بالليرة لأنه يضمن القدرة على تحويلها من دون قيود، ما يجذب المستثمرين الأجانب ويزيد من إيرادات الدولة. والأهم في هذا الخيار هو أنه يقيّد المصرف المركزي فيمنعه تحديداً من طباعة العملة الوطنية بشكل إستنسابي من تمويل الحكومة Discretionnaire، ما من شأنه أن يُرغم الدولة على القيام بالإصلاحات المالية نظراً لتوقف إمكانية تحميل السياسة النقدية تبعات عجزها المالي وتحميل النظام المصرفي مدّها بالسيولة، أكان ذلك بالتسليفات المباشرة أو عبر شراء سندات خزينتها بشكل متواصل من دون ضوابط كما حصل.

هذه هي القراءة العلمية للخيارات البديلة لنظام سعر الصرف الذي سقط منذ ثلاث سنوات ولا زلنا ننتظر البديل. البديل العلمي لا يمكن أن يكون سوى «نظام سعر الصرف الصارم». فهل يتم إقرار إنشاء «مجلس النقد» أو يُترَك السوق ليفرض الدولرة الشاملة التي تشق طريقها في لبنان بشكل تلقائي من قبل القطاع الخاص… هل ستحصل في حالة الفوضى أو تكون منظّمة ورسمية بما يحد من ضبابية توقّعات العملاء الاقتصاديين؟ هل تحمل السلطات الرسمية مسؤولياتها في هكذا خيار مصيري أم تترك الأمور على عاتق ومسؤولية المصرف المركزي اللاعب الوحيد على الساحة؟

د. سهام رزق الله

مـاذا بعـد إضراب المصارف؟ ولِمَنْ القرار؟

دوّامات أسعار الصرف والدولار الجمركي

يشتعل المشهد اللبنانيّ بحركات تمرّد يقوم بها موظّفو الخدمة المدنيّة، فهم غير راضين عن احتساب رواتبهم وفق المعدل الرسميّ (الوهميّ) لسعر صرف الليرة اللبنانيّة، أي ١٥٠٧,٥ ليرة لبنانيّة للدولار الأميركيّ، في حين أنّ جميع أسعار السلع الأساسيّة والكماليّة تُسعّر وفق سعر صرف السوق. لذلك، يواجه الموظّفون ما يرونه ظلمًا، بواسطة تعطيل سير المعاملات الرسميّة سواء بالإضرابات المفتوحة، أو بالتململ في التعامل مع المواطن نفسه.

أمّا الطبقة السياسيّة فهي مصمّمة على استخدام كافّة الوسائل المتاحة لديها لزيادة الواردات العامّة إلى خزينة الدولة، من دون المباشرة بالإصلاحات التي اشترطها صندوق النقد الدوليّ مقابل أيّ مساعدة يُبادر بها لوقف دوّامات الانهيار الآخذة بالاشتداد. فالحكومة ما تزال تعمل بمبدأ «حبر على ورق»، فموافقتها المبدئيّة على مقترحات صندوق النقد الدوليّ لم تشهد أيّ تحرّكاتٍ ملموسة على الصعيد العمليّ، لدرجة أنّ مؤسّساتها تزداد فقرًا وتُعلن حالة عجزها، ومكاتبها خَلت من «الحبر» ومن «الورق» وأصبحت معها معظم الدوائر بحكم المُعطَّلة.

عمليًّا، أبلغ بعض التجّار ومزوّدي الخدمات عملاءهم وزبائنهم أنّ الدولار الجمركيّ سيُحتسب وفق المعدّلات الجديدة المتصاعدة على وقع الإشاعات، فقد توقّعوا الموافقة على مشروع الموازنة منذ بداية العام، رغم أنّنا وصلنا إلى نهاية الشهر الثامن من دون أيّ انفراجات تلوح في الأُفق بهذا الشأن. ونستغرب هنا مصدر المعلومات الذي اعتمده هؤلاء التجّار لتحديد أسعارهم، من دون ظهور أيّ قراراتٍ رسميّة. كما أنّ هذه الإشاعات تبقى ضبابيّة، لأنّ ثمّة وعوداً بوجود حوالى ٦٠٠ سلعة أساسيّة مُعفاة من هذه الرسوم، وعلى المواطن أو التاجر تخمين ما هي السلعة الأساسيّة مع حكومة قَلّلت الدعم عن الأدويّة الأساسيّة وحليب الأطفال، وأبقته على بعض الكماليّات الغذائيّة. وما هي الأمور الكماليّة في عصر بات الهاتف المحمول من الأساسيّات ولو أنّه يأتي مستوردًا، والسيّارة ضرورة في ظلّ غياب وسائط النقل العامّة بوجهٍ مناسب؟

من الواضح أنّ الضريبة الجمركيّة هي ضريبة متغيّرة يعتمد فرضها على المعاهدات الدوليّة بين لبنان والاتّحاد الأوروبيّ، واتّفاقيّات التجارة الحرّة بين لبنان وبعض الدول العربيّة. إذ تنصّ هذه المعاهدات على الإلغاء التدريجيّ للضرائب الجمركيّة على مجموعة من البنود المحدّدة في مختلف القطاعات. وعليه، فإنّ السلع المستوردة من الدول المُعفاة من الرسوم الجمركيّة لن تتأثّر بأيّ تعديل في سعر صرف الدولار الجمركيّ، بل ستتأثّر بزيادة ضريبة القيمة المضافة التي لن يتمّ احتسابها بعد الآن على سعر الصرف الرسميّ للدولار الأميركيّ. كما أنّ بعض المنتجات معفاة من الرسوم الجمركيّة – بما في ذلك بعض المنتجات المستهدفة بموجب الاتفاقيّات التجاريّة المبرمة مع الحكومة اللبنانيّة – بينما تخضع منتجات أُخرى لضرائب قد تصل إلى 70% من سعرها قبل الضريبة بما في ذلك رسوم النقل والموانئ.

كما أنّنا نرى أنّ مصادر اقتصاديّة عدّة تتّفق في انتقادها النهج الذي تتّبعه الحكومة اللبنانيّة في إعداد مشروع الموازنة، وتحديد سعر الدولار الجمركيّ. فعلى الرغم من أنّ وزارة الماليّة أرادت الاقتراب من معدّل صرف يعكس الواقع الاقتصاديّ، إلّا أنّها فضّلت نهج الإنفاق على الإيرادات وليس العكس. وفي السياق نفسه، كان من الأفضل إجراء تخفيضات تدريجيّة في فاتورة أجور القطاع العامّ، وهي التخفيضات التي أوصَت بها في مناسبات عدّة منظّمات دوليّة مختلفة، بما في ذلك البنك الدوليّ.

من ناحية أُخرى، نجد أنّ ارتفاع معدّل صرف الدولار الجمركيّ لن يكون دوّامة مستقلّة ذات تأثيرات محدودة، بل ستتوسّع آثاره السلبيّة لتشمل الحلقة الاقتصاديّة الكليّة. إذ سيؤدّي ارتفاع سعر صرف الدولار الجمركيّ إلى تحويل الطلب على المنتجات المستوردة إلى الأصناف البديلة المنتجة محليًّا كأوّل ردّة فعل طبيعيّة. بالتأكيد، هذا ما نشهده اليوم في حالة القبول عند غالبيّة اللبنانيّين الذين تآكلت قوّتهم الشرائيّة بشكلٍ كبير، إذ باتوا يُقبلون على شراء منتجات لبنانيّة الصنع، مُسترجعين شعار «بتحبّ لبنان… حِبّ صناعتو» رغم أنّهم مسيّرون بخيارهم وليسوا مخيّرين.

هذا ما سيؤدّي إلى انخفاض حجم الواردات ولن تتحقّق الإيرادات المتوقّعة من زيادة الضريبة الجمركيّة، كما هو متوخّى في مقدّمة مشروع الموازنة. علمًا أنّ لبنان الذي لم تعرف حكوماته المتعاقبة كيفيّة ضبط حدوده، قد وصل حجم الاقتصاد غير الشرعي إلى أربعة أضعاف نظيره الشرعيّ، ولنا أن نتخيّل كيف ستكون حركة التهريب مع ارتفاع الدولار الجمركيّ.

عادةً ما تؤدّي الضرائب المفروضة على الاقتصادات الضعيفة، مثل الاقتصاد اللبنانيّ اليوم، إلى انخفاض الاستهلاك، وتقود المواطنين إلى دوّامة من الركود التضخّمي، يصعب جدًّا الخروج منها. مع العلم أنّ الزيادة في الدولار الجمركيّ ستؤثّر على كلّ حلقة من حلقات سلسلة الإنتاج المحلّي، وكلّ رابط في السلسلة التجاريّة. لكن من ناحية أُخرى، يُطرح السؤال، لماذا لا تُفرض ضرائب تصاعديّة تكون كفيلة بجلب الإيرادات المتوقّعة على خزينة الدولة بطريقة عادلة، وتخفّف من وطأة هذه القرارات على الطبقتين الفقيرة والمتوسّطة؟

يجب أن نذكّر أنّ معدّل صرف الدولار الجمركيّ لا يزال متوافقًا مع سعر الصرف الرسميّ، لكنّ المسؤولين أرادوا رَفعه دفعةً واحدة ليتطابق مع سعر صرف الدولار الأميركيّ وفق منصّة «صيرفة» التي يديرها مصرف لبنان، والذي يبلغ حتّى هذه اللحظة ٢٦٥٠٠ ليرة مقابل الدولار الأميركيّ. علمًا أنّ هذه القيمة ما تزال قليلة لأنّ سعر الصرف في السوق السوداء الموازية الذي تخطّى ٣٤٠٠٠ ليرة في نهاية الأسبوع المنصرم، والذي شهد ارتفاعًا حادًّا في الأيّام الأخيرة، في خضمّ تقليص ما تبقّى من دعم على البنزين، ورجوع المغتربين، وإخفاق التوقّعات للموسم السياحيّ الصيفيّ، وغيرها من عوامل فقدان الثقة بالعملة المحليّة.

في سياق الفترة الانتقاليّة التي ستبدأ فيها الحكومة اللبنانيّة في تعديل سعر الدولار الجمركيّ، يجب أن تأخذ في حسبانها شرطين أساسيّين: انخفاض القوّة الشرائيّة بسبب التضخّم والاستهلاك، إذ بلغ معدّل التضخّم ٢١٠,٨ ٪ في نهاية شهر حزيران بحسب المعدّل السنويّ، كما فقدت العملة حوالى ٩٥ ٪ من قيمتها منذ العام ٢٠١٩. يُضاف إليها المطالب المشروعة لموظّفي الخدمة المدنيّة في زيادة رواتبهم. كما أنّ معدّلات التضخّم لن يقابلها زيادة في احتياطات العملة الأجنبيّة، مما سيُجبر البنك المركزيّ على ضخّ أكبر لليرة اللبنانيّة.

كما أوصت المنظّمات الاقتصاديّة بتحديد سعر صرف الليرة اللبنانيّة بمعدّل ٨٠٠٠ ل.ل. للدولار الأميركيّ قبل رفعه تدريجاً إلى السعر المطلوب، وهو ما قامت به فعلاً بعض الشركات لكن بشكلٍ غير رسميّ منذ بداية العام ٢٠٢٢. من الناحية المثاليّة، سيكون من الأفضل توحيد سعر الصرف وتعديله بحسب سعر صرف السوق، وتقليل الرسوم الجمركيّة لتجنّب التأثير الكبير على الأسعار بالعملة المحلّيّة.

إنّ معظم التحليلات الاقتصاديّة تجد أنّ الزيادة في سعر صرف الدولار الجمركيّ أمرٌ لا مفرّ منه، حتّى لو لم تتحقّق الأهداف المباشرة المرجوّة منه التي من أجلها فُرضت هذه الضريبة… لكنّ ثمّة نظرة اقتصاديّة مغايرة، ترى أنّ الرسوم الجمركيّة تضرّ أكثر ممّا تنفع البلدان التي تطبّقها. فلطالما واجه الاقتصاد العالميّ احتمال أن تتنافس بعض البلدان على أسواق التصدير بفرض أسعار منخفضة بوجهٍ مُصطنع. إذ يقترح الخبراء الاقتصاديّون فرض رسوم لتعويض خزينة الدولة، غالبًا ما يفشل مؤيّدو هذا القرار في إدراك أنّ مثل هذه الرسوم ستكون ضارّة جدًّا بالاقتصاد المحلّي على المدى البعيد. فعلى نحوٍ غير متوقّع، يمكن أن تكون الآثار السلبيّة على لبنان كبيرة، حتّى ولو التزم التجّار بدفع ما يترتّب عليهم من رسوم خاصّة.

يكمن أحد العيوب الرئيسيّة لهذه الرسوم الجمركيّة، انّها ولو قادت إلى دعم الصناعات المحليّة التي تتنافس بشكلٍ مباشر مع بعض السلع المستوردة، فإنّها مع ذلك ستمارس تأثيرًا مخفّفًا بشكلٍ عام وتقلل الإنتاج، والاستثمار، والعمالة في الاقتصاد ككلّ. قد تبدو هذه النتائج مفاجئة على المدى البعيد، فبعد تحويل الطلب إلى السلع المنتجة محليّاً ورفع أسعار الواردات المنافسة، لن تؤدّي الرسوم الجمركيّة إلى زيادة الإنتاج والعمالة مع عدم القدرة على التحكّم بالتضخّم. فقد لاحظ روبرت مونديل، الحائز جائزة نوبل في الاقتصاد للعام ١٩٩٩، أنّه من خلال الوعد بتحسين ميزان المدفوعات الأساسيّ في البلد المستورد، ستُعزّز مكانة العملة المحليّة في سوق صرف العملات الأجنبيّة، ممّا قد يُقلّل من الناتج المحلّي الإجماليّ، والعمالة، وفي هذه الحالة يؤدّي إلى تفاقم العجز التجاريّ في نهاية المطاف.

في الأفق البعيد، ليس لدى لبنان سوى تعديل معدّلات الصرف. في المقابل يراوغ القطاع الخاصّ ليجد سعر الصرف الأنسب بين ٨٠٠٠ ل.ل أو ١٢٠٠٠ ل.ل مقابل الدولار الأميركيّ. كما أنّ إجراءات الزيادة تؤثّر على المنتجات الفاخرة من دون إعطاء مزيد من التفاصيل، مؤكّدًا على أنّ سعر صرف الدولار الجمركيّ قيد الدراسة حاليًّا ليبلغ ٢٠,٠٠٠ ل.ل للدولار الأميركيّ. ومع ذلك، سيكون الأمر متروكًا لوزارة الماليّة ورئيس الحكومة، وحاكم مصرف لبنان.

هكذا نجد أنّ لبنان تتجاذبه دوّامتين في ظلّ تعثّره الاقتصاديّ، فإمّا أن يوحّد أسعار الصرف التي قد تعدّدت بتعدّد الاستخدامات والمصطلحات، أو بتطبيق بعض القوانين الاستثنائيّة لضبط قيمة الدولار الجمركيّ، الأمر الذي تطلّب الاتّفاق بين وزير الماليّة وحاكم مصرف لبنان. على أيّ حال ستقع التداعيّات الاقتصاديّة على المواطن اللبنانيّ الذي ينحدر أكثر فأكثر نحو حالة فقرٍ غير مسبوق.

ممّا لا شكّ فيه أنّ انهيار الدولة حاصل لا محالة، وقد تشابه في سقوطها ما حصل مع صوامع القمح في مرفأ بيروت، فهي في بادئ الانفجار الاقتصاديّ خرجت عن العمل، وحاولت الصمود لفترة، لكنّنا نشهد في الفترات الأخيرة سقوطها مؤسّسةً تلو الأخرى، حتّى تُصبح أطلالًا تحتاج إلى من يسندها. فالدولة غير القادرة على تمويل رواتب الخدمة المدنيّة هي بحكم المنهارة.

كما أنّ مسلسل تعديل الرسوم الجمركيّة لا يقوم على بطولات وهميّة، فإن بادر أحد الأطراف بطرحه، أو «تلبيسه» لطرفٍ آخر، فلا ننخَدع من الأطراف الرافضة من الحلقة السياسيّة التقليديّة، التي تذرّعت بضرورة الرفع التدريجيّ للرسوم الجمركيّة، ردعًا للنتائج الكارثيّة، أو ضرورة دراسة تبعات هذا الارتفاع، في حين أنّ غالب قراراتهم لم تعرف لا دراسة… «ولا هُم يحزنون»، وفي عهدهم اتّسعت الهوّة بين طبقات المجتمع، فجُلّ آمالها هي تبييض صفحتها قبل مغادرتها المشهد السياسيّ، وانّ الحفاظ على ورقة التين لن يستر تاريخها الجائر بحقّ المواطن… إذ أخذته معها إلى جهنّم.

البروفيسور ندى الملّاح البستانيّ

«الكابيتال كونترول» كرة نار يتقاذفها السياسيون

يتساءل البعض إذا كانت المعارك والتجاذبات الأخيرة حيال قانون «الكابيتال كونترول» تعود إلى الشق النقدي، أو التقني، أو المالي، للحفاظ على أموال المودعين واسترجاعها؟ أم هي كرة نار بين أيادي السياسيين يتراشقون فيها من منصّة إلى أخرى، ومن لجنة إلى أخرى، لأهداف سياسية وضغوط، قبل استحقاقات مصيرية بعيدة من مصلحة الشعب والمودعين.

إنّ قانون «الكابيتال كونترول» ليس قانوناً غريباً على الاقتصاد العالمي، ولا فريداً من نوعه، أو صُنع في لبنان للمرة الأولى، إنما هذا المشروع يحصل في كل بلدان العالم عند الحاجة، ولا سيما عندما يشهد بلد معيّن خضّات كبيرة، أكانت طبيعية، (هزّة أرضية أو غيرها)، حروباً، أو تقلّبات اقتصادية ومالية ضخمة، حيث ينجم عنها هلع وإخراج جزء كبير من الأموال بالعملات الصعبة من البلد.

فقانون «الكابيتال كونترول» يُقرّ بغية حماية الأموال، ووضع قيود محدّدة لفترة معينة، لإعادة الهيكلية، واستعادة الدورة الاقتصادية، وخصوصاً إسترجاع الثقة للحفاظ على العملات الأجنبية في البلاد.

أما في لبنان، عندما كنا نحتاج إلى هذا القانون بشكل عاجل للحفاظ على الاستقرار النقدي، منذ أواخر العام 2019 بعد إقفال المصارف 12 يوماً، ها نحن بعد عامين ونصف العام، لا نزال نتحاور ونتجادل على هذا المشروع الذي أصبح وهماً، وحتى من دون تأثير على الأموال القديمة التي أصبحت أرقاماً واهية وحبراً على ورق.

نذكّر أنّ «الكابيتال كونترول» ليس مخصصاً للبنان، لكن شهدنا مثله في بلدان عديدة وفي مراحل معينة. للتذكير، لقد طُبّق «الكابيتال كونترول» في فرنسا حتى أواخر الثمانينات من القرن الماضي، وطُبّق في أفريقيا بعد الحروب العديدة، ولا يزال يُطبّق حتى الساعة، وطُبّق أيضاً أخيراً في روسيا وأوكرانيا، بعد اندلاع هذه الحرب الجديدة، للحفاظ على العملات الصعبة في هذه البلاد، لتغطية تمويل حاجاتها الأساسية وبعض الاستيراد.

لو طُبّق قانون «الكابيتال كونترول» في أوائل الأزمة المالية بطريقة تقنية وواضحة وشفافة، كنا حمينا قسماً كبيراً من الودائع، وحافظنا على بعض الدورة الاقتصادية. فهذا الشر الذي لا غنى عنه، كان قد صاننا عوضاً عن الانزلاق يوماً بعد يوم.

لا شك في أننا كقطاع خاص ننتمي وندعم الاقتصاد الحر والانفتاح على العالم، لكن عند الحاجة كنا جاهزين لبعض التضحيات والقيود لإعادة الإعمار والإنماء على أسس جديدة ومتينة.

فهذا القانون في لبنان، جُرف مثل بقية القوانين، إلى وحول السياسة. فالذين ضدّ «الكابيتال كونترول» هم في الحقيقة فقط ضدّ الجهات التي تطالب به. أما الذين يُدافعون عن هذا القانون فهم بالأحرى فقط يُعارضون الذين يواجهون القانون. ونشك في أنّ أحداً منهم أو أياً من هذه الجهات قد اطلعت على تفاصيل هذا المشروع، من الجهتين التقنية والمالية، وخلافهم وتجاذباتهم هي فقط لأهداف سياسية وتحقيق بعض المكاسب قبل استحقاقات مقبلة. أما لبنان فلا يزال ينزلق يوماً بعد يوم نحو أزمة اقتصادية، اجتماعية، ومالية خانقة وبالغة الصعوبة.

في ظلّ هذه التجاذبات، نصرّ على أنّ قانون «الكابيتال كونترول» ليس خياراً، إنما واقع مرّ مجُبرين على إقراره لإعادة بناء الدورة الاقتصادية.

أما السؤال الذي يطرح نفسه، فهو إذا «الكابيتال كونترول» سيكون فقط مركّزاً على الأموال القديمة التي سُرقت ونُهبت وهُدرت وتبخّرت، أو ستكون من ضمنه الأموال الجديدة (الفريش)؟

حسب المراصد الدولية، والمنظمات المالية والوكالات العالمية، إنّ قانون «الكابيتال كونترول» يجب أن يشمل الأموال الجديدة للحفاظ عليها، ومراقبتها حسب حاجات البلد. فيُحكى عن تنظيم لجنة ستدرس كل طلبات «الفريش» حسب الحاجة، وهذا أمر مقلق في بلد مثل لبنان، مبني على التصدير والاستيراد.

في الوقت عينه، ليس لدينا الثقة بمن سيُراقب هذه التدفقات المالية والتبادل بالعملات، في ظلّ الفساد المستشري وغياب إدارة رشيدة وحوكمة وملاحقة وانعدام المسؤولية.

في النهاية، إنّ السياسيين يستعملون هذا القانون لرشق بعضهم البعض بكرة النار المخيفة. أما المجتمع الدولي فيُطالب بهذا القانون لمراقبة دقيقة للاستيراد والتصدير، والحدّ من غسل الأموال أو تمويل الإرهاب. أما القطاع الخاص فهو ضائع بين السياسة الداخلية والسياسة الإقليمية والدولية. فيما المودع فبعضُه يحلم ويتوهّم أنّ الكل يريد مصلحته، فيما الحقيقة هو الذي يدفع الثمن الباهظ.

د. فؤاد زمكحل

واحد ونصّ من ثمانية… نجاح غير مسبوق

خمسة أشهر مرّت على الاتفاق المبدئي الذي عقدته السلطات اللبنانية مع بعثة صندوق النقد الدولي، في 7 نيسان الماضي، والذي يمهّد مبدئياً للوصول الى تفاهم على برنامج تمويل من قِبل الصندوق بقيمة 3 مليار دولار، مقسّطة على 4 سنوات، بهدف وقف الانهيار القائم، والعودة إلى التعافي الاقتصادي والمالي.

مع مرور الوقت، بدأت البنود الالزامية التي نصّ عليها الاتفاق الأولي تسقط من الذاكرة. لكن، ومن خلال مراجعة النصّ الأصلي للاتفاق على «مستوى الموظفين»، والذي وزّعته ادارة صندوق النقد في واشنطن، يمكن تقدير المرحلة التي قطعها لبنان حتى الآن في رحلة تنفيذ هذه البنود، والتي من دون تنفيذها، لا يمكن عقد اتفاق لبرنامج تمويل مع الصندوق. فهل ما أُنجز يوحي بأنّه تمّ قطع مسافة جيدة نحو الإنجاز، ولم يبق سوى القليل؟

8 بنود إلزامية وردت في الاتفاق الاولي، للوصول إلى توقيع برنامج التمويل، من المفيد تفنيدها مجدداً، لنعرف أين وصلنا اليوم.

البند الاول، يتعلق بموافقة الحكومة على خطة إعادة هيكلة القطاع المصرفي. هذا الامر لا يزال غامضاً، لأنّ خطة اعادة الهيكلة غير واضحة بدورها.

البند الثاني، ينصّ على موافقة المجلس النيابي على خطة إعادة هيكلة المصارف، وهذا الأمر لم يتمّ حتى الآن.

البند الثالث، إعادة تقييم لأوضاع 14 مصرفاً، بالتعاون مع شركة عالمية متخصصة. هذا الامر ليس معروفاً أين أصبح، مع الاشارة إلى انّ النواب أبلغوا في خلال اجتماع اللجان النيابية المشتركة، انّ المهمة أُنجزت تقريباً، من دون ان يُفصح من بث الخبر السعيد عن أية تفاصيل تؤكّد صحة الخبر. وبالتالي، ينبغي الانتظار لمعرفة حقيقة ما جرى على هذا الصعيد، خصوصاً انّ البنوك غير المشمولة بإعادة التقييم تعترض على الامر، وتعتبر انّ هناك تعسفاً في اختيار 14 مصرفاً فقط. وقد سجّلت اعتراضها لدى الصندوق، ولدى الموفد الفرنسي بيار دوكان، الذي أبدى تفهمه للاعتراض، ووعد ببحث الموضوع مع الصندوق، ومع السلطات اللبنانية المعنية.

البند الرابع، إقرار المجلس النيابي لتعديلات على قانون السرية المصرفية تجعله متماهياً مع المعايير الدولية القائمة. وفي هذا السياق، تمّ إنجاز هذا البند، ولو انّ البعض يتحدث عن اعتراضات لدى صندوق النقد بسبب إفراغ القانون من مضمونه. لكن الصندوق يبدو راضياً بالتعديلات، لأنّه لا يركّز على النقاط التي تركّز عليها بعض القوى السياسية والمدنية اللبنانية، خصوصاً لجهة المفعول الرجعي. إذ ما يهمّ الصندوق هو ان يكون القانون صالحاً للتماهي مع خطة التعافي في المستقبل، ولا يعنيه ما يطمح اليه البعض في موضوع المحاسبة. وهو بالتالي لا يعترض ولا يؤيّد ما يتعلق بشق المساءلة (accountability) على الماضي. مع الاشارة هنا، إلى أنّ رئيس الجمهورية تراجع عن توقيعه على التعديلات على قانون السرية المصرفية، وأعاده الى المجلس النيابي، وبالتالي، يمكن القول انّ القانون بصيغته الجديدة أصبح معلّقاً بانتظار ما سيقرّره المجلس في هذا الصدد.

البند الخامس، إستكمال جردة الحسابات لمصرف لبنان، لمعرفة حجم الاحتياطي ووضعه المالي، بهدف إعادة الشفافية إلى البنك المركزي. هذا الأمر لم يتحقق بعد. وما زالت الامور على غموضها، طالما لا يوجد تقرير صادر عن مؤسسة دولية موثوقة، يحدّد الوضعية الحقيقية لمصرف لبنان.

البند السادس، ينصّ على إقرار الحكومة استراتيجية متوسطة المدى لإعادة هيكلة الدين العام، بهدف ضمان استدامة (sustainability) هذا الدين. وهذا الامر لم يتحقق بعد، ولن يتحقق طبعاً في حكومة تصريف اعمال.

البند السابع، يطلب إقرار المجلس النيابي لموازنة العام 2022، بهدف إعادة الانتظام المالي إلى الدولة. وهذا المطلب لم يتحقق بدوره، وما زالت الموازنة مشروع خلافات وتجاذبات لا تبشّر بأنّها ستُقرّ فعلاً، حتى ولو على طريقة كيفما تيسّر.

البند الثامن، يدعو إلى أن يقوم مصرف لبنان بتوحيد سعر الصرف، وان يتمّ دعم هذه الخطوة بتطبيق قانون «كابيتال كونترول».

إذا حاولنا تلخيص النتائج للخروج بعلامة، يمكن القول، وفي أحسن الحالات، انّ لبنان حصل حتى الآن على علامة 1,5 على 8، نصف علامة لكلٍ من البنود 1،3،4.

إذا أضفنا إلى هذه البنود الثمانية والتي تُعتبر الممر الإلزامي للوصول إلى اتفاق نهائي مُنجز مع صندوق النقد الدولي، مسألة التعديلات على خطة التعافي، والتي أعلن عنها رئيس حكومة تصريف الاعمال نجيب ميقاتي في المجلس النيابي، والتي تعني انّ الخطة التي تمّ الاتفاق بموجبها مع صندوق النقد لم تعد قائمة، ويحتاج الامر إلى التوافق مجدداً مع الصندوق حول هذه التعديلات، سنصل الى نتيجة مفادها انّ الاتفاق مع الصندوق لا يزال على مسافة بعيدة، وبعيدة جداً، قد لا يقطعها لبنان ابداً.

أنطوان فرح

من دولة المصالح المهترئة إلى الدولة المنتجة

إننا في لبنان اليوم محكومون بإعادة الهيكلية الداخلية الصارمة، وإعادة بناء الوطن وإدارته من القعر. هذه المتطلبات لم تعد خياراً لكنها أصبحت واجباً، والحل الوحيد لإعادة الدورة الإقتصادية. الترميم ليس صالحاً، لذا علينا البناء من الأساس، والإستراتيجية الأسهل والأفضل والأسرع، وهي أن نعمل عكس الخطط القديمة على نحو 180 درجة من العقود الأخيرة.

سنُركّز في هذا المقال على نقطتين أساسيتين حيال إعادة هيكلة الدولة اللبنانية، وهما: تقليص حجم الدولة، والتركيز على الموارد البشرية المجدية والتي لديها النية الصافية والقدرة التقنية لإعادة البناء على أسس متينة.

إذا ما نظرنا إلى الوراء، بالنسبة الى حجم الدولة اللبنانية مقارنة بالناتج المحلي، وعدد السكان في لبنان، نكتشف بوضوح أنّ هذه الموازنة القديمة وهذا الإستثمار بالموارد البشرية كان هائلاً مع مردود خجول، ليس سراً أنه كان تقريباً 15% من الشعب اللبناني، موظفاً أو مستفيداً بطريقة غير مباشرة من القطاع العام. فحجمُ الدولة كان أكثر بكثير من إمكاناتها الحقيقية، من معاشات أو إعاشات، واستفادات عشوائية بكلفة مرتفعة، ومردود ضئيل.

بكل موضوعية، لن نشمل كل موظفي القطاع العام، ونضع الجميع في سلة واحدة، لكن بعد سنوات من الهدر والفساد، أصبح الموظف المجدي والمنتج والشفاف ضحية، وليس له مكان في هذه الشِباك العنكبوتية.

التوظيف الحقيقي والمستدام كان لسوء الحظ، توظيفاً طائفياً، مذهبياً، حزبياً وخدماتياً وليس لخدمة الشعب، ولا لكي نبني ونؤهّل ونطوّر الدولة اللبنانية، ولم يكن مبنياً على الخبرات والإنتاجية والقدرات والحاجات، بعيداً عن خدمة الشعب، لكن كان مركزاً لخدمة بعض السياسيين ومصالحهم الإقطاعية والإنتخابية والخدماتية والمحسوبيات.

زيادة على ذلك، لا نغضُّ النظر عن بعض الموظفين الذين كانوا يتقاضون رواتب عدة من مؤسسات عامة عدة، حتى أنهم كانوا يجهلون مكان عملهم الأساسي، وحتى أنهم مراراً يكونون خارج الأراضي اللبنانية.

فمن جهة، كيف يُمكن إدارة الدولة بهذا المنطق التخريبي، والإستفادي الأناني؟ وكيف يُمكن للدولة تمويل هذا الحجم غير المجدي ولا المنتج؟

هكذا دُمّرت الدولة وانهار الهرم الوهمي، وبُني الإفلاس والإنهيار والعجز على مدى سنوات عديدة.

إنطلاقاً مما تقدم، إن إعادة الهيكلية الحقيقية وإعادة البناء المتين، والحجر الأساسي للإصلاح، يبدأ من تعزيز واستقطاب أهم الموارد البشرية الكفوءة والمجدية والمنتجة، لبدء هذه الورشة من الأساس.

بدءُ الإعمار هو جذب الناجحين والكفوئين والمبتكرين وخرّيجي الجامعات بتفوق، ليُديروا البلاد، وليس الإتكال على توظيف مَن ليس له عمل، في بعض الخدمات الإجتماعية والحزبية.

لسوء الحظ، بدلاً من أن تكون الدولة تبحث عن أهم الموارد البشرية، لإدارتها الشفافة، أصبحت مؤسسات الدولة هي الملجأ لمن ليس له عمل، ولمن يتّكل على السياسيين، ولمن يريد الإستفادة من الدولة بدلاً من أن يخدم الشعب.

في الخلاصة، إن إعادة بناء الدولة اللبنانية والإقتصاد يبدأ بتقليص حجم الدولة الحقيقي، واستقطاب وتوظيف أهم الموارد البشرية، الأكثر كفاءة ومهارة في تخصصاتهم، لإعادة البناء على أسس جديدة، وإذا بقي السياسيون على النهج والعقلية القديمة نفسها باستعمال الدولة كشركات إجتماعية خاصة بهم، لبعض المساعدات لجماهيرهم، ولمصالح انتخابية مذهبية وحزبية، والوعود والزيادات برواتب وهمية، سنبقى نحفر بالنفق المظلم ذاته.

د. فؤاد زمكحل

دوّامات أسعار الصرف والدولار الجمركي

يشتعل المشهد اللبنانيّ بحركات تمرّد يقوم بها موظّفو الخدمة المدنيّة، فهم غير راضين عن احتساب رواتبهم وفق المعدل الرسميّ (الوهميّ) لسعر صرف الليرة اللبنانيّة، أي ١٥٠٧,٥ ليرة لبنانيّة للدولار الأميركيّ، في حين أنّ جميع أسعار السلع الأساسيّة والكماليّة تُسعّر وفق سعر صرف السوق. لذلك، يواجه الموظّفون ما يرونه ظلمًا، بواسطة تعطيل سير المعاملات الرسميّة سواء بالإضرابات المفتوحة، أو بالتململ في التعامل مع المواطن نفسه.

أمّا الطبقة السياسيّة فهي مصمّمة على استخدام كافّة الوسائل المتاحة لديها لزيادة الواردات العامّة إلى خزينة الدولة، من دون المباشرة بالإصلاحات التي اشترطها صندوق النقد الدوليّ مقابل أيّ مساعدة يُبادر بها لوقف دوّامات الانهيار الآخذة بالاشتداد. فالحكومة ما تزال تعمل بمبدأ «حبر على ورق»، فموافقتها المبدئيّة على مقترحات صندوق النقد الدوليّ لم تشهد أيّ تحرّكاتٍ ملموسة على الصعيد العمليّ، لدرجة أنّ مؤسّساتها تزداد فقرًا وتُعلن حالة عجزها، ومكاتبها خَلت من «الحبر» ومن «الورق» وأصبحت معها معظم الدوائر بحكم المُعطَّلة.

عمليًّا، أبلغ بعض التجّار ومزوّدي الخدمات عملاءهم وزبائنهم أنّ الدولار الجمركيّ سيُحتسب وفق المعدّلات الجديدة المتصاعدة على وقع الإشاعات، فقد توقّعوا الموافقة على مشروع الموازنة منذ بداية العام، رغم أنّنا وصلنا إلى نهاية الشهر الثامن من دون أيّ انفراجات تلوح في الأُفق بهذا الشأن. ونستغرب هنا مصدر المعلومات الذي اعتمده هؤلاء التجّار لتحديد أسعارهم، من دون ظهور أيّ قراراتٍ رسميّة. كما أنّ هذه الإشاعات تبقى ضبابيّة، لأنّ ثمّة وعوداً بوجود حوالى ٦٠٠ سلعة أساسيّة مُعفاة من هذه الرسوم، وعلى المواطن أو التاجر تخمين ما هي السلعة الأساسيّة مع حكومة قَلّلت الدعم عن الأدويّة الأساسيّة وحليب الأطفال، وأبقته على بعض الكماليّات الغذائيّة. وما هي الأمور الكماليّة في عصر بات الهاتف المحمول من الأساسيّات ولو أنّه يأتي مستوردًا، والسيّارة ضرورة في ظلّ غياب وسائط النقل العامّة بوجهٍ مناسب؟

من الواضح أنّ الضريبة الجمركيّة هي ضريبة متغيّرة يعتمد فرضها على المعاهدات الدوليّة بين لبنان والاتّحاد الأوروبيّ، واتّفاقيّات التجارة الحرّة بين لبنان وبعض الدول العربيّة. إذ تنصّ هذه المعاهدات على الإلغاء التدريجيّ للضرائب الجمركيّة على مجموعة من البنود المحدّدة في مختلف القطاعات. وعليه، فإنّ السلع المستوردة من الدول المُعفاة من الرسوم الجمركيّة لن تتأثّر بأيّ تعديل في سعر صرف الدولار الجمركيّ، بل ستتأثّر بزيادة ضريبة القيمة المضافة التي لن يتمّ احتسابها بعد الآن على سعر الصرف الرسميّ للدولار الأميركيّ. كما أنّ بعض المنتجات معفاة من الرسوم الجمركيّة – بما في ذلك بعض المنتجات المستهدفة بموجب الاتفاقيّات التجاريّة المبرمة مع الحكومة اللبنانيّة – بينما تخضع منتجات أُخرى لضرائب قد تصل إلى 70% من سعرها قبل الضريبة بما في ذلك رسوم النقل والموانئ.

كما أنّنا نرى أنّ مصادر اقتصاديّة عدّة تتّفق في انتقادها النهج الذي تتّبعه الحكومة اللبنانيّة في إعداد مشروع الموازنة، وتحديد سعر الدولار الجمركيّ. فعلى الرغم من أنّ وزارة الماليّة أرادت الاقتراب من معدّل صرف يعكس الواقع الاقتصاديّ، إلّا أنّها فضّلت نهج الإنفاق على الإيرادات وليس العكس. وفي السياق نفسه، كان من الأفضل إجراء تخفيضات تدريجيّة في فاتورة أجور القطاع العامّ، وهي التخفيضات التي أوصَت بها في مناسبات عدّة منظّمات دوليّة مختلفة، بما في ذلك البنك الدوليّ.

من ناحية أُخرى، نجد أنّ ارتفاع معدّل صرف الدولار الجمركيّ لن يكون دوّامة مستقلّة ذات تأثيرات محدودة، بل ستتوسّع آثاره السلبيّة لتشمل الحلقة الاقتصاديّة الكليّة. إذ سيؤدّي ارتفاع سعر صرف الدولار الجمركيّ إلى تحويل الطلب على المنتجات المستوردة إلى الأصناف البديلة المنتجة محليًّا كأوّل ردّة فعل طبيعيّة. بالتأكيد، هذا ما نشهده اليوم في حالة القبول عند غالبيّة اللبنانيّين الذين تآكلت قوّتهم الشرائيّة بشكلٍ كبير، إذ باتوا يُقبلون على شراء منتجات لبنانيّة الصنع، مُسترجعين شعار «بتحبّ لبنان… حِبّ صناعتو» رغم أنّهم مسيّرون بخيارهم وليسوا مخيّرين.

هذا ما سيؤدّي إلى انخفاض حجم الواردات ولن تتحقّق الإيرادات المتوقّعة من زيادة الضريبة الجمركيّة، كما هو متوخّى في مقدّمة مشروع الموازنة. علمًا أنّ لبنان الذي لم تعرف حكوماته المتعاقبة كيفيّة ضبط حدوده، قد وصل حجم الاقتصاد غير الشرعي إلى أربعة أضعاف نظيره الشرعيّ، ولنا أن نتخيّل كيف ستكون حركة التهريب مع ارتفاع الدولار الجمركيّ.

عادةً ما تؤدّي الضرائب المفروضة على الاقتصادات الضعيفة، مثل الاقتصاد اللبنانيّ اليوم، إلى انخفاض الاستهلاك، وتقود المواطنين إلى دوّامة من الركود التضخّمي، يصعب جدًّا الخروج منها. مع العلم أنّ الزيادة في الدولار الجمركيّ ستؤثّر على كلّ حلقة من حلقات سلسلة الإنتاج المحلّي، وكلّ رابط في السلسلة التجاريّة. لكن من ناحية أُخرى، يُطرح السؤال، لماذا لا تُفرض ضرائب تصاعديّة تكون كفيلة بجلب الإيرادات المتوقّعة على خزينة الدولة بطريقة عادلة، وتخفّف من وطأة هذه القرارات على الطبقتين الفقيرة والمتوسّطة؟

يجب أن نذكّر أنّ معدّل صرف الدولار الجمركيّ لا يزال متوافقًا مع سعر الصرف الرسميّ، لكنّ المسؤولين أرادوا رَفعه دفعةً واحدة ليتطابق مع سعر صرف الدولار الأميركيّ وفق منصّة «صيرفة» التي يديرها مصرف لبنان، والذي يبلغ حتّى هذه اللحظة ٢٦٥٠٠ ليرة مقابل الدولار الأميركيّ. علمًا أنّ هذه القيمة ما تزال قليلة لأنّ سعر الصرف في السوق السوداء الموازية الذي تخطّى ٣٤٠٠٠ ليرة في نهاية الأسبوع المنصرم، والذي شهد ارتفاعًا حادًّا في الأيّام الأخيرة، في خضمّ تقليص ما تبقّى من دعم على البنزين، ورجوع المغتربين، وإخفاق التوقّعات للموسم السياحيّ الصيفيّ، وغيرها من عوامل فقدان الثقة بالعملة المحليّة.

في سياق الفترة الانتقاليّة التي ستبدأ فيها الحكومة اللبنانيّة في تعديل سعر الدولار الجمركيّ، يجب أن تأخذ في حسبانها شرطين أساسيّين: انخفاض القوّة الشرائيّة بسبب التضخّم والاستهلاك، إذ بلغ معدّل التضخّم ٢١٠,٨ ٪ في نهاية شهر حزيران بحسب المعدّل السنويّ، كما فقدت العملة حوالى ٩٥ ٪ من قيمتها منذ العام ٢٠١٩. يُضاف إليها المطالب المشروعة لموظّفي الخدمة المدنيّة في زيادة رواتبهم. كما أنّ معدّلات التضخّم لن يقابلها زيادة في احتياطات العملة الأجنبيّة، مما سيُجبر البنك المركزيّ على ضخّ أكبر لليرة اللبنانيّة.

كما أوصت المنظّمات الاقتصاديّة بتحديد سعر صرف الليرة اللبنانيّة بمعدّل ٨٠٠٠ ل.ل. للدولار الأميركيّ قبل رفعه تدريجاً إلى السعر المطلوب، وهو ما قامت به فعلاً بعض الشركات لكن بشكلٍ غير رسميّ منذ بداية العام ٢٠٢٢. من الناحية المثاليّة، سيكون من الأفضل توحيد سعر الصرف وتعديله بحسب سعر صرف السوق، وتقليل الرسوم الجمركيّة لتجنّب التأثير الكبير على الأسعار بالعملة المحلّيّة.

إنّ معظم التحليلات الاقتصاديّة تجد أنّ الزيادة في سعر صرف الدولار الجمركيّ أمرٌ لا مفرّ منه، حتّى لو لم تتحقّق الأهداف المباشرة المرجوّة منه التي من أجلها فُرضت هذه الضريبة… لكنّ ثمّة نظرة اقتصاديّة مغايرة، ترى أنّ الرسوم الجمركيّة تضرّ أكثر ممّا تنفع البلدان التي تطبّقها. فلطالما واجه الاقتصاد العالميّ احتمال أن تتنافس بعض البلدان على أسواق التصدير بفرض أسعار منخفضة بوجهٍ مُصطنع. إذ يقترح الخبراء الاقتصاديّون فرض رسوم لتعويض خزينة الدولة، غالبًا ما يفشل مؤيّدو هذا القرار في إدراك أنّ مثل هذه الرسوم ستكون ضارّة جدًّا بالاقتصاد المحلّي على المدى البعيد. فعلى نحوٍ غير متوقّع، يمكن أن تكون الآثار السلبيّة على لبنان كبيرة، حتّى ولو التزم التجّار بدفع ما يترتّب عليهم من رسوم خاصّة.

يكمن أحد العيوب الرئيسيّة لهذه الرسوم الجمركيّة، انّها ولو قادت إلى دعم الصناعات المحليّة التي تتنافس بشكلٍ مباشر مع بعض السلع المستوردة، فإنّها مع ذلك ستمارس تأثيرًا مخفّفًا بشكلٍ عام وتقلل الإنتاج، والاستثمار، والعمالة في الاقتصاد ككلّ. قد تبدو هذه النتائج مفاجئة على المدى البعيد، فبعد تحويل الطلب إلى السلع المنتجة محليّاً ورفع أسعار الواردات المنافسة، لن تؤدّي الرسوم الجمركيّة إلى زيادة الإنتاج والعمالة مع عدم القدرة على التحكّم بالتضخّم. فقد لاحظ روبرت مونديل، الحائز جائزة نوبل في الاقتصاد للعام ١٩٩٩، أنّه من خلال الوعد بتحسين ميزان المدفوعات الأساسيّ في البلد المستورد، ستُعزّز مكانة العملة المحليّة في سوق صرف العملات الأجنبيّة، ممّا قد يُقلّل من الناتج المحلّي الإجماليّ، والعمالة، وفي هذه الحالة يؤدّي إلى تفاقم العجز التجاريّ في نهاية المطاف.

في الأفق البعيد، ليس لدى لبنان سوى تعديل معدّلات الصرف. في المقابل يراوغ القطاع الخاصّ ليجد سعر الصرف الأنسب بين ٨٠٠٠ ل.ل أو ١٢٠٠٠ ل.ل مقابل الدولار الأميركيّ. كما أنّ إجراءات الزيادة تؤثّر على المنتجات الفاخرة من دون إعطاء مزيد من التفاصيل، مؤكّدًا على أنّ سعر صرف الدولار الجمركيّ قيد الدراسة حاليًّا ليبلغ ٢٠,٠٠٠ ل.ل للدولار الأميركيّ. ومع ذلك، سيكون الأمر متروكًا لوزارة الماليّة ورئيس الحكومة، وحاكم مصرف لبنان.

هكذا نجد أنّ لبنان تتجاذبه دوّامتين في ظلّ تعثّره الاقتصاديّ، فإمّا أن يوحّد أسعار الصرف التي قد تعدّدت بتعدّد الاستخدامات والمصطلحات، أو بتطبيق بعض القوانين الاستثنائيّة لضبط قيمة الدولار الجمركيّ، الأمر الذي تطلّب الاتّفاق بين وزير الماليّة وحاكم مصرف لبنان. على أيّ حال ستقع التداعيّات الاقتصاديّة على المواطن اللبنانيّ الذي ينحدر أكثر فأكثر نحو حالة فقرٍ غير مسبوق.

ممّا لا شكّ فيه أنّ انهيار الدولة حاصل لا محالة، وقد تشابه في سقوطها ما حصل مع صوامع القمح في مرفأ بيروت، فهي في بادئ الانفجار الاقتصاديّ خرجت عن العمل، وحاولت الصمود لفترة، لكنّنا نشهد في الفترات الأخيرة سقوطها مؤسّسةً تلو الأخرى، حتّى تُصبح أطلالًا تحتاج إلى من يسندها. فالدولة غير القادرة على تمويل رواتب الخدمة المدنيّة هي بحكم المنهارة.

كما أنّ مسلسل تعديل الرسوم الجمركيّة لا يقوم على بطولات وهميّة، فإن بادر أحد الأطراف بطرحه، أو «تلبيسه» لطرفٍ آخر، فلا ننخَدع من الأطراف الرافضة من الحلقة السياسيّة التقليديّة، التي تذرّعت بضرورة الرفع التدريجيّ للرسوم الجمركيّة، ردعًا للنتائج الكارثيّة، أو ضرورة دراسة تبعات هذا الارتفاع، في حين أنّ غالب قراراتهم لم تعرف لا دراسة… «ولا هُم يحزنون»، وفي عهدهم اتّسعت الهوّة بين طبقات المجتمع، فجُلّ آمالها هي تبييض صفحتها قبل مغادرتها المشهد السياسيّ، وانّ الحفاظ على ورقة التين لن يستر تاريخها الجائر بحقّ المواطن… إذ أخذته معها إلى جهنّم.

البروفيسور ندى الملّاح البستانيّ

بروفيسور في جامعة القديس يوسف

الكابيتال كونترول و”الثالوث المستحيل” في لبنان! إجراء ظرفي بدون خطة بنيوية…

على الرغم من أنّ تنظيم حركة الرساميل كان يفترض أن تحصل فور انفجار الأزمة المالية-النقدية-المصرفية في لبنان كما هي الحال في البلدان التي شهدت وجهاً من تعدد أوجه الأزمة اللبنانية، الّا أنّ تمادي الفوضى لا يلغي ضرورة التنظيم والمساواة ولو بعد حين. اليوم لم يعد من مفرّ لتقديم رؤيا موحّدة لضبط التعامل بين المصارف والمتعاملين معها في الداخل والخارج، لا سيما لتأمين ما يمكن أن يتبقّى من مساواة في المعاملات المصرفية من جهة، ولإقناع المجتمع الدولي بالنية بوقف الفوضى والاستنسابية وجدّية القرار، بالسعي لانتظام الخطوات للخروج من الأزمة واستعادة الثقة، بدءاً من تنظيم التعامل مع حركة الرساميل. فماذا يعني أساساً تنظيم حركة الرساميل في علم الاقتصاد لبلد صغير نامٍ منفتح كما هي حال لبنان؟ وكيف يمكن ترجمته من خلال ما يُعرَف بـ”الثالوث المستحيل” في علم الإقتصاد؟ وما هي أبرز الهواجس إزاء الصيغة المقترحة لقانون “الكابيتال كونترول” في لبنان؟

من أبرز الأدبيات الإقتصادية حول حرية حركة الرساميل هو ما طرحه ستانلي فيشر Stanley Fisher، النائب الأول للمدير العام لصندوق النقد الدولي (IMF) حينها، منذ ما يقارب عقدين من الزمن. على الرغم من إدراكه لمخاطر حرية حركة رأس المال، أثبت بأن الحل لا يتمثّل في الحفاظ على الضوابط على حركة رأس المال، بل بإجراء الإصلاحات اللازمة للتخفيف من هذه المخاطر.

هذا النقاش حصل حين كان صندوق النقد الدولي يسعى بنشاط إلى تكريس تحرير حساب الرساميل في أنظمته الأساسية. لكن الأزمات المالية تلتها بعد ذلك في العالم، في آسيا والبرازيل والأرجنتين وروسيا وتركيا وأخيراً في أوروبا والولايات المتحدة. في عام 2010، نشر مذكرة تقرّ بأن ضوابط رأس المال كانت جزءًا من ترسانة أدوات السياسة التي تهدف إلى مكافحة عدم الاستقرار المالي.

ومع ذلك، فإن الرأي السائد، سواء في صندوق النقد الدولي أو في البلدان المتقدمة ، هو أن ضوابط رأس المال يجب أن تكون أداة الملاذ الأخير – لاستخدامها فقط عندما يتم استنفاد السياسات المالية وسياسات الاقتصاد الكلي. تظل حرية حركة رأس المال هي الهدف النهائي، حتى لو استغرقت وقتًا لتحقيقها في بعض البلدان.

لكن هذا الموقف به مشكلتان. الأول، كما أشار مؤيدو حرية حركة رأس المال مرارًا وتكرارًا، أن البلدان يجب أن تَفي بقائمة طويلة من الشروط المسبقة قبل أن تتمكن من الاستفادة من العولمة المالية. وتشمل هذه الشروط حماية حقوق الملكية، والإنفاذ السليم للعقود ، والقضاء على الفساد، وتحسين المعلومات المالية والشفافية، وممارسات إدارة الشركات السليمة، والاستقرار المالي والسياسة النقدية السليمة، والقدرة على تحمل الديون، وأسعار الصرف التي يحددها السوق ، والتنظيم المالي رفيع المستوى والإشراف الاحتياطي. بمعنى آخر، تتطلب السياسة التي تهدف إلى تعزيز النمو في الدول النامية وجود مؤسسات في الدول المتقدمة قبل أن تصبح نافذة المفعول.

المسألة الثانية هي احتمال أن تضرّ تدفقات رأس المال بالنمو، حتى أنها تتجاهل المخاوف بشأن الهشاشة المالية. يفترض أنصار حرية حركة رأس المال أن الاقتصادات الفقيرة تقدّم العديد من فرص الاستثمار المربحة التي لا يتم استغلالها بسبب نقص الأموال للاستثمار. من هنا، يدعون هذه البلدان الى السماح بتدفق الرساميل، وسوف ينطلق الاستثمار والنمو.

لكن العديد من البلدان النامية يعوقها نقص الطلب على الاستثمار، وليس نقص المدخرات المحلية. العائد الاجتماعي على الاستثمار مرتفع، لكن عائدات القطاع الخاص منخفضة بسبب العوامل الخارجية أو الضرائب المرتفعة أو المؤسسات الضعيفة أو عدة عوامل أخرى.

في سياق حركة العملات الأجنبية والسياسات النقدية والمالية المستقلة، يمثّل تدفق رأس المال المستمر تحدياً ثلاثي الأبعاد لبلد صغير:

أولاً، خطر أزمة ميزان المدفوعات عندما ترتفع نسبة الدين الخارجي بالنسبة للاقتصاد الوطني.

ثانياً، خطر أزمة السيولة وأزمة سعر الصرف عند تزايد الدين بالعملات الأجنبية قصير الأجل نسبة إلى الأصول الأجنبية السائلة.

ثالثاً، خطر حدوث أزمة مصرفية محلية عندما يتعلق الأمر بالمصارف المحلية التي اقترضت بالعملات الأجنبية للإقراض بالعملات المحلية أو القبول باستعادة القروض بالعملة المحلية، بعد منحتها بالعملات الأجنبية (مثلما يحصل اليوم في لبنان في الفوضى الحاصلة) مما يؤثر على ملاءة المصارف المحلية ويتسبّب بانهيار سعر الصرف.

في الواقع، يمكن أن تهيمن تدفقات رأس المال الداخلة والخارجة في المدى القصير على سعر الصرف: إذا كان الأخير ثابتاً، فإنّ الدولة تخاطر بنفاد الاحتياطيات بالعملات الأجنبية، كما حصل تماماً من قِبل مصرف لبنان في إطار تنفيذه لخيار التمسّك بالمحافظة على سعر الصرف الرسمي حتى بعد استنزاف الاحتياطي بالعملات الأجنبية، لا سيما مع سياسة دعم استيراد المنتجات التي اختارتها السلطات الرسمية في السنتين الأخيرتين بعد انفجار الأزمة، وطيلة سنوات قبل ذلك، من خلال الضغط على تحقيق “ثالوث مستحيل” في علم الإقتصاد، وهو محاولة الاحتفاظ بتثبيت سعر صرف الليرة في ظلّ نظام حرية انتقال الرساميل والسعي لتطبيق “إستقلالية المصرف المركزي” وفق قانون النقد والتسليف، وهو ما كان مستحيلاً بوجود العاملين السابق ذكرهما في الوقت عينه.

فالمعروف أنّه في ظلّ حرية حركة الرساميل التي كان يضمنها نظام الاقتصاد الحر المنفتح في لبنان، من الضروري الاختيار بين التضحية بثبات سعر الصرف والإبقاء على مرونته، لترك هامش تحرّك للمصرف المركزي لاعتماد الاستقلالية في تحديد وتنفيذ سياسته النقدية الهادفة الى المحافظة على القدرة الشرائية للعملة الوطنية ومكافحة التضخّم وإدارة السيولة في السوق، أو القيام بالعكس تماماً، أي التضحية باسقلالية المصرف المركزي عبر توجيه خياراته للحفاظ على تثبيت سعر الصرف عبر ربط سعر صرف العملة الوطنية بالعملة الأجنبية الأكثر تداولاً واستقراراً وتعاملاً دولياً وهي الدولار الأميركي، خصوصاً بعد اعتماده كعملة ثانية إلى جانب الليرة اللبنانية منذ الأزمة النقدية التي عرفها لبنان في الثمانينات، والتي أطلق على أثرها مسار دولرة مرتفعة غير رسمية ولكنها “مفروضة” من قِبل القطاع الخاص كأمر واقع منذ ذلك الحين، بغرض الهروب من خطر تقلّبات سعر الصرف وافتقاد العملة الوطنية لمهامها الأساسية في الثمانينات كأداة تسعير وتسديد للعمليات الشرائية الكبرى والمحافظة على القدرة الشرائية على المدى البعيد وصعوبة استعادة الثقة منذ ذلك الحين، على الرغم من جهود وكلفة تثبيت سعر الصرف على مدى 22 عاماً. علماً أنّه الخيار الأكثر فعالية لتحقيق الاستقرار النقدي في ظل اقتصاد مدولر كما هي الحال في لبنان، حيث لا نفع من الاكتفاء بإدارة السيولة بالليرة اللبنانية طالما الحصة الأكبر من السيولة المتداولة في السوق هي بالدولار الأميركي.

إلّا أنّ التحسينات التي كانت ممكنة ومطلوبة كانت تكمن في معدّل سعر الصرف المناسب لعملية الربط بين العملتين وفق تطوّر المؤشرات الماكرو-إقتصادية، خصوصاً منها ميزان المدفوعات، الذي يُظهّر رصيد دخول وخروج العملات الأجنبية لمختلف الأسباب بين لبنان والخارج، فضلاً عن سعر هامش تحرّك سعر الصرف ومرونة تدخّل المصرف المركزي في المحافظة عليه، بما يُبقيه ضمن مستوى مقبول من دون استنزاف كبير متواصل للاحتياطي بالعملات الأجنبية.

إنّ تدفق رأس المال، عن طريق خلق طلب زائد على النقد الوطني، يؤدي تلقائياً إلى ارتفاع قيمة العملة الوطنية، ما لم يخزّن البنك المركزي جميع التدفقات الواردة في احتياطياته بالعملات الأجنبية. لبعض الوقت، إنّ المبالغة في تقييم العملة تحافظ على أسعار السلع المستوردة منخفضة، بينما في ارتفاع الأسعار يتمّ تعويض سلع التصدير من الاستثمارات الممولة من القروض الخارجية.

قبل زيادة إنتاجية البلاد وقدرتها على التصدير واستقطاب الاستثمار والتوظيفات الخارجية، غالباً ما يظهر سعر الصرف مبالغاً فيه، تماماً كما شهده لبنان، لا سيما مع تراكم عجوزات ميزان المدفوعات منذ العام 2011 في لبنان، باستثناء سنوات الهندسات المالية عامي 2016 و2017 التي استقطبت بعض الرساميل من الخارج لشراء الأوروبوند وشهادات إيداع المصرف المركزي بالعملات الأجنبية أي لإقراض القطاع العام (بين خزينة الدولة ومصرفها المركزي). الأمر الذي يؤدي تلقائياً الى ارتفاع الدين الخارجي الصافي بالعملات الأجنبية بالنسبة للاقتصاد المحلي (الناتج المحلي الإجمالي).

وبالتالي، إنّ لحظة حدوث أي خطأ في السياسات، والتوجّه المفرط لرأس المال المقترض نحو السلع غير القابلة للتداول، والمبالغة في التقييم المفرط للعملة والعجز الكبير في الحساب الجاري، في سياق ضعف في الاحتياطيات بالنسبة للديون الخارجية قصيرة الأجل، لا بدّ أن يُترجم ذلك بخطر إثارة أزمة ثقة في البلاد، وخروج جماعي مفاجئ وهائل للرساميل وانهيار سعر الصرف.

كما أنّ المصطلح العام للأزمة المالية يجمع هذه الأنواع الثلاثة للأزمات: أزمة ميزان المدفوعات، وأزمة السيولة ومعدل سعر صرف العملة، والأزمة المصرفية المحلية.

من هنا، ولتجنّب الأزمات المالية والنقدية، فإنّ حرية التنقّل الدولي المجاني لرأس المال تتطلب نظرياً ظروف استقرار مماثلة لتلك الموجودة داخل البلدان التي تعتمدها.

أما أبرز الهواجس التي يعكسها العملاء الاقتصاديون اليوم إزاء مشروع قانون “تنظيم وضع ضوابط استثنائية ومؤقتة على بعض العمليات والخدمات المصرفية”، فهو أنه لا يأتي من ضمن خطة استراتيجية متكاملة، في الوقت الذي يفترض أن يكون ضبط حركة الرساميل مجرد إجراء ظرفي ضمن خطة نهوض بنيوية للاقتصاد. وإن كان القرار هو ضبط السيولة المتبقية بالعملات الأجنبية، فمن الملحّ وضع خطة استراتيجية من جهة أولى لشرح سُبل ترشيد استعمال السيولة المتبقية بالدولار الأميركي، ومن جهة ثانية لكيفية تأمين استمرارية استيراد المواد الضرورية من الخارج مما يتطلّب جردة دقيقة وشفافة لحسابات مصرف لبنان وتقييم للحاجات الأساسية من قبل الوزارات المعنية. وتوفّر هذه الخطة الإطار الصحيح الذي يبنى على أساسه مشروع قانون القيود المالية ويتم تضمينه في الأسباب الموجبة للقانون. ومن جهة ثالثة اتخاذ القرار بشأن نظام القطع حيث لم يعد من مفر من اللجوء الى نظام الربط الصارم Hard Peg لليرة اللبنانية وسط الارتفاع الهائل لمعدّل الدولرة الذي لا يسمح بالإبقاء على نظام الربط المرن الحالي ولا باللجوء الى النظام الحر العائم، فلا يبقى سوى مجلس النقد/الدولرة الشاملة. وهذا يتطلّب اعتماد سعر صرف يتم على أساسه الذهاب الى الربط الصارم مما يحتاج أيضا كمية معيّنة من الاحتياطي بالعملات الأجنبية…

يبقى القول ان الاجراءات الظرفية لا يمكن تنفيذها بمعزل عن الرؤيا البنيوية التي تتطلّب بدورها جردة دقيقة وشفافة لحسابات مصرف لبنان وتقييم للحاجات الأساسية من قبل الادارات العامة المولجة. من لا ينظر لبعيد يخاطر بالوقوع مجددا عن قريب، بل يخاطر في إمكانية النهوض عما قريب…

مَن المستفيد الأول من أكبر جريمة مالية في التاريخ؟

عندما تحصل أي جريمة، فإنّ أولوية المحققين ونقطة الإنطلاق في التحقيق بالجريمة، هما النظر إلى مَن هو المستفيد الأول والأكبر من هذه الجريمة بغية استقطاب بعض الخيوط والأدلة لبدء التحقيق المعمّق.

نحن اليوم في لبنان، نُواجه أكبر جريمة اقتصادية، اجتماعية، مالية ونقدية لنهب الشعب أجمع، وكل المؤسسات العامة والخاصة. سنُحاول التركيز الموضوعي على مَن هو المستفيد الأول من هذا الإنفجار الكارثي، وهذه الجريمة الفريدة والتاريخية؟

نذكّر بأن الدولة اللبنانية ما قبل الأزمة الإقتصادية الراهنة، كان دينها العالم يُقارب الـ 90 مليار دولار، وكان يَتزايد نحو الأعلى. الدين العام اليوم ما بعد الإنهيار أصبح نحو أقل من 10 مليارات دولار. وحتى هذه الديون المتبقية تخلّفت عن تسديدها عندما أعلنت رسمياً التعثّر المالي في آذار 2020. وهذا يعني أيضاً أن قيمة الدين العام المتراكمة والمتوجبة على الدولة قد انخفضت بطرفة عين إلى أقل من 90% من قيمته.

من جهة أخرى، نذكّر بأنه ما قبل الأزمة، كان حجم الدولة أضعافاً، وعلى نحو أكثر من إمكاناتها، وزيادة عن هذا العجز، تراكمت سلسلة الرتب والرواتب، وتلك الوعود الوهمية والتي كانت شيكاً بلا رصيد لموظفي القطاع العام. فبضربة عصا سحرية إنخفضت الكلفة التشغيلية وحجم الدولة الباهظ إلى أقل من 95% من قيمتها الأساسية.

نذكّر أيضاً بأن الدولة اللبنانية، حتى هذه اللحظة، لا تزال تملك كل أصولها، من مؤسساتها العامة، من كهرباء، مياه، إتصالات، ومرافىء برية وبحرية وجوية. وتملك أيضاً أكثر من 50% من مجموع العقارات في لبنان، كما تملك كل احتياطات الذهب الذي تزيد قيمته عن 15 مليار دولار، بحسب آخر تقرير وتدقيق.

هذا يعني أنه حتى هذه الساعة لم تتخلّ الدولة عن شبر أو سنت واحد من أصولها، لسدّ عجزها أو خسارتها الفادحة، على عكس الشعب المرهق والمنهوب الذي أُجبر على بيع بعض أصوله وممتلكاته وجنى عمره، لتأمين بعض لقمة العيش في ظل هذه الأزمة غير المسبوقة.

أخيراً، نذكّر بحزن وأسف أنّ الدولة اللبنانية، المسؤولة الأكبر عن هذا الإنهيار الإقتصادي في العالم، والمسؤولة عن ثالث أكبر انفجار في مرفأ بيروت، والمسؤولة عن أكبر جريمة مالية ونقدية دولياً، لا تزال تسيطر على الحُكم، وتلعب دور الحكَم في توزيع الخسائر والمسؤوليات، وهي التي تُحاسب الآخرين عن الجريمة التي ارتكبتها. هذا يعني أن القيّمين في الدولة لا يزالون يحكمون عوضاً من أن يُحاكموا، وهم يُحاسبون عوضاً من أن يُحاسَبوا، فتقنياً وعملياً ليس سراً مَن هو المستفيد الأول في أكبر جريمة مالية في التاريخ.

د. فؤاد زمكحل

متابعة قراءة مَن المستفيد الأول من أكبر جريمة مالية في التاريخ؟

خطة ابتلاع 70% من الودائع

رأنا في الآونة الاخيرة ان صندوق النقد الدولي يقترح اعادة ترتيب القطاع المصرفي باصدار تشريعات تحدد صلاحيات مصرف لبنان في اصدار النقد وتحصر الجهاز المصرفي بـ 14 مصرفًا لا نعرف نحن ولا هم مَن هي هذه المصارف باستثناء اكبر خمسة مصارف تحوز – سابقًا – نسبة 70% من الودائع التي كانت تبلغ في نهاية 2020 نحو 140 مليار دولار، نسبة الدولرة من المجموع لا تقل عن 75% وحسابات غير اللبنانيين بمن فيهم السوريون لا تتجاوز نسبة 10% منها 7% للسوريين.

اقتراحات اليوم هي استصدار قوانين تسهل عملية دمج بعض المصارف والمساهمة في اغلاق اعمال المصارف المتبقية، وبما ان هنالك 61 مصرفًا في لبنان عام 2021 فالخطط المقترحة تشمل الغاء رخص 45 مصرفًا.

اننا نعتبر هذا التفكير خاطئًا، ونرى ان التقيد بل التمسك بتعليمات صندوق النقد الدولي امر يناقض طبيعة الاقتصاد اللبناني، ولنكن صريحين جدا، لبنان بعد عهد ميشال عون لن يستعيد عافيته الا اذا توافرت عناصر قيادية متميزة علميًا واخلاقيًا لادارة الشأن العام، ومن دون حرية اقتصادية لن يكون للبنان مستقبل. ولعل النظر الى اوضاع سوريا مفيد. فالبلد الذي كان يسمى “قلب العروبة” حكمُه مستمر من اقلية متحكمة بدعم عسكري من ايران – يخالطه توسع في الملكيات في ضواحي دمشق – وروسيا التي لديها مرفأ بحري ومطار خاص، الى “حزب الله” الذي تتوزع فرقه حيث هنالك ضغط على رجالات الدولة، ولم يبق من سوريا لاستعادة الحياة الناشطة ربع البلد. فهنالك 5 ملايين سوري وسورية حازوا الجنسية التركية وغالبيتهم يمارسون الاعمال والدراسة على مقربة من اماكن وجودهم. والسوريون في الاردن ولبنان ومصر ودبي يناهز عددهم الـ 6 ملايين، وبالتالي فان سكان سوريا اليوم هم حوالى 12 مليون نسمة.

ان حكم الرئيس عون مقيد دستوريًا ان لا يستمر بعد تشرين من هذا العام، وبعد ذلك تصبح صلاحيات الرئاسة في ايدي مجلس الوزراء مجتمعًا، وقبل نهاية هذا العام، لا يمكن توقع اعادة ترتيب اوضاع المصارف، او تشجيع المستثمرين، سواء اللبنانيين او غيرهم، على الاستثمار في لبنان.

ان التوجه الحكومي الحالي بالنسبة لاستعادة الثقة بلبنان كبلد حضاري ملتزم بالقوانين يقترح بالنسبة للمصارف خفض العدد من 61 الى 14، ومن ثم تسديد 100 الف دولار للحسابات التي تضم هذا المبلغ او يزيد منذ سنوات من دون تحديد زمن التسديد وكيف يكون.

ان من يقترحون هذا العلاج بعيدون عن جوهر المشكلة القائمة والتي دفع ثمنها عدد كبير من اللبنانيين عبر سحوباتهم بالدولار التي كانت تسدد على مستويات اسعار بالليرة محددة من مصرف لبنان، والعملية كانت تجري على حساب المودعين وتؤدي الى ارباح فاحشة لاصحاب البنوك.

صاحب حساب يسمح له البنك بسحب ما يعادل الف دولار من حسابه يوفرون له المبلغ على مدى شهر ويعمدون الى شطب حقه في وديعة الالف دولار ويذهبون الى السوق السوداء لجني الربح سواء بحيازة 25 مليون ل.ل بدل كلفة الـ 8 ملايين او في ايام تجاوز سعر صرف الدولار الـ 30 الف ل.ل يحققون ربحًا يبلغ 22 مليون ل.ل مقابل المبلغ المسدد وتكون نسبة الربح حينئذٍ اقل بقليل من ثلاثة اضعاف.

اللبنانيون سحبوا من حساباتهم ما بين 2019 و2021 حوالى 70 مليار دولار ومعظمهم من اصحاب الحسابات البسيطة او المتوسطة، وهذه الحسابات واجهت خسائر بنسبة 70% على الاقل ذهبت لحسابات اصحاب البنوك، وبالتالي اي حل لموضوع البنوك يستوجب استرجاع هذه الاموال لمصلحة المودعين في مختلف المصارف.

وبحسب احصاءات آخر حزيران 2022 فان مجموع الودائع كان قد بلغ 53.4 مليار دولار منها 80% بالدولار و20% بالليرة اللبنانية. وبنهاية هذه السنة 2022 من المقدر ان تكون حسابات المودعين قد انخفضت الى مستوى 40 مليار دولار على الاكثر، وعملية التحقق من ارباح المصارف من عملية تقطير دفع حسابات الودائع امر يستوجب دراسات محاسبية طويلة ومعمقة واستثنائية ولا يمكن ان تتم قبل نهاية السنة، وبالتالي علينا اذا شئنا المحافظة على قدر من مستوى المعيشة السليم وعدم التعرض للنهب، ان نحاسب من استلبوا ما يعادل نسبة 70% من ودائع الدولار والعملات الاجنبية.

لقد حققنا نجاحات كبيرة في استقطاب المعونات، وكان اول انجاز ان مصرف لبنان تمكن من الاستفادة من مبلغ 1.3 مليار دولار توافر من صندوق السحوبات الخاصة لدى صندوق النقد الدولي، وكعادته لم يتبجح حاكم مصرف لبنان بهذا النجاح، علمًا بانه الاكبر، وربما يمهد لاستقطاب مبلغ مماثل لعام 2023 فنكون حققنا زيادة في موارد النقد الاجنبي توازي 2.6 ملياري دولار، وكل ما نلهث وراءه من دون تروٍّ الحصول على تسهيلات مثقلة بالشروط مقدارها 3 مليارات دولار على مدى اربع سنوات اي ما يساوي 750 مليون دولار سنويًا.

المساعدات الاميركية ارتفعت من 100 مليون دولار للجيش الى 300 مليون هذه السنة، واضيف اليها 150 مليون دولار للجامعة الاميركية و50 مليونا لمؤسسات صحية وتعليمية.

المساعدات الفرنسية وازت 250 مليون يورو للمدارس التي اختارت المناهج الفرنسية وحتى بعض المدارس المختلطة. ويضاف اليها 150 مليون دولار مساعدات غذائية وطبية من فرنسا والسعودية، ومساعدات غذائية وصحية لفترة 6 اشهر من الامارات، واضيف اليها 60 مليون دولار من قطر مساهمة في معاشات الجيش.

ميزة هذه المساعدات ان انفاق قوة “اليونيفيل” مثلا على الخدمات في الجنوب توفر للبنان مبالغ اكبر بكثير من قرض صندوق النقد الدولي وشروطه المعقدة.

قبل اختيار المصارف الـ14 واقفال البقية يجب التحقق من ارقام الميزانيات بدقة حتى نهاية 2022، وهذا الامر لا يتحقق قبل 4 -5 اشهر. فالبنوك الـ 5 الكبرى لديها ما يوازي 70% من مجمل الودائع، وعدد من رؤساء مجالس إدارات البنوك الـ 5 الكبرى ارتكبوا تسهيلات غير مألوفة. ومن البنوك التي لا يجري البحث حولها هناك 5 او 6 بنوك تتمتع بالسيولة الكافية لتغطية حسابات الزبائن، والحل يكون بتشغيل هذه البنوك والتوسع تدريجا.

اذا كانت هنالك ارادة بتعويض المودعين الى حد ما يجب انشاء الصندوق الوطني للاستثمار وتخصيصه بـ 40% من اسهم الريجي التي تعمل بنشاط وتحقق ربحية، وغالبية اسهم شركة انترا للاستثمار، واتفاق لتطوير وتشغيل مرفأ طرابلس من قِبل الصينيين… ويضاف الى كل ذلك ما بيّنته الدراسات حول منافع تحويل الدولار بسعر رسمي للمودعين واستعمال المتوافر من الدولارات لتحقيق ارباح ضخمة، واذا لم يحدث ذلك لن تكون هنالك فرصة لتصحيح الاوضاع.

مروان اسكندر

لبنان والعالم في مهبّ الـ «Shrink Flation»

بعد عامين ونصف على بدء جائحة كورونا التي شكّلت صدمةً اقتصاديةً عالمية دفعت بالمصارف المركزية، كالفدرالي الاميركي والمركزي الاوروبي والمركزي الصيني والمصرف المركزي الروسي … لطباعة عشرات تريليونات الدولارات وضخها في الاسواق المالية، ما خلق وفرة في النقد وأتاح تمويلات ميّسرة من دون فوائد، شكّلت الحرب الروسيه -الاوكرانية منعطفاً اكثر خطورة على استدامة النمو الاقتصادي، خصوصاً انّه لا يمكن توقّع نهايتها حتى الآن.

تزاوج فائض السيولة مع ارتفاع المخاطر وشح الإمدادات خصوصاً الطاقة والمواد الأساسية كالحبوب، فارتفعت أسعار المواد الاولية والسلع والخدمات في كافة أرجاء العالم بنسب كبيرة جداً وصلت إلى اكثر من 200% على معظم السلع، ومعها ارتفعت ايضاً اسعار الخدمات، في دوامة مستمرة منذ شباط، ولا أفق لحلها بعد.

عالمياً، مداخيل المستهلك عادة ما تكون ثابتة وتنمو بمعدل 3% إلى 5% سنوياً، بنسبة لم تعد تتماشى ومستويات التضخم المرتفعة، ما يُترجم تراجعاً في القدرة على شراء السلع والمنتجات. اقتصادياً، ارتفاع مستويات التضخم بشكل صاروخي في موازاة استقرار في الدخل، يعني تراجع الطلب على السلع، ومعها يتراجع تصنيع السلع والخدمات المرافقة، فتتأثر الدورة الاقتصادية التي تشهد ركوداً، فيما الاسعار ترتفع تدريجياً لتصل إلى مستويات قياسية. وهو بالتحديد ما يمكن تسميته «shrink flation».

ما هو shrink flation؟

المصطلح الجديد يحدّد وبوضوح ومن خلال عبارة «Shrink» التقليص المستجد في حجم وكمية المنتج بحسب الطلب، وتدريجياً لعدم خلق صدمة في الاسواق. أما مصطلح «flation» فيشير إلى الارتفاع في اسعار المنتجات او الخدمات.

مثال على ذلك: إذا كانت علبة البسكويت تحتوي على 100 غرام وكان سعرها 3$، يعمد المنتجون في اوقات الـ shrink flation إلى تخفيض وزنها الى 75 غراماً وزيادة سعرها إلى 3.50$، بذلك لا يشعر المستهلك بتقليل الكمية، كما انّه لا ينتبه كثيرًا إلى زيادة السعر، فيستمر المستهلك بشراء المنتجات التي اعتاد استعمالها او الخدمات، من دون الحاجة إلى تغيير نمط الاستهلاك.

واقع اقتصادي مستجد فرضته أحداث غير اعتيادية، ما دفع بالمصنّعين والمنتجين ومقدّمي الخدمات إلى التكيّف لإرضاء المستهلك بأقل الخسائر الممكنة.

واقع أثّر سلباً على كل دول العالم، وانما تأثيره تضاعف في لبنان. وإلى كل العوامل الاقتصادية الخارجية التي طبعت الاقتصاد اللبناني، تُضاف العوامل الداخلية، من الأزمة المالية إلى النقدية والاقتصادية. فتراجع سعر صرف الليرة وحده فرض تضخماً قياسياً في الاسعار لامس 1000% او اكثر في بعض الاحيان.

كما تأثر لبنان بارتفاع كلفة المحروقات مع رفع الدعم عنها، ليدخل في دوامة تقلّص الانتاج وارتفاع الاسعار بشكل اسوأ من الدول الاخرى. ولا بدّ من الاشارة، انّه بالرغم من لجوء المنتجين والمصنّعين ومقدّمي الخدمات الى تقليص حجم انتاجهم ومحاولة عرض اسعار تنافسية، الّا انّ نمط الاستهلاك في لبنان قد تغيّر.

فعلياً، لبنان امام أزمات اقتصادية ونقدية ومعيشية صعبة، تتفاقم يوماً بعد يوم، فيما لا يزال افق الحل غائباً. وفيما تصدّر لبنان بأزمته المراكز الاولى عالمياً، قد يصنع مرة اخرى العنوانين او يخلق واقعاً اقتصادياً مختلفاً على حساب الشعب والمواطن والرفاهية والعيش الكريم.

د. باسم البواب